「FXのストラドル戦略(指標発表前に上下へ同時に仕掛ける両建て=Buy Stop / Sell Stop)」を、**仕組み → なぜ勝てそうに見えるのか → 実際の落とし穴 → それでもやるなら“死なない設計”**の順で、実戦目線で1万文字くらいのボリュームでまとめます。

※投資助言ではなく一般解説です。指標直前直後は スプレッド拡大・滑り・約定拒否・価格飛び が起こりやすく、損切りが想定より大きくなることがあります。

1. ストラドル戦略とは何か(FX版の定義)

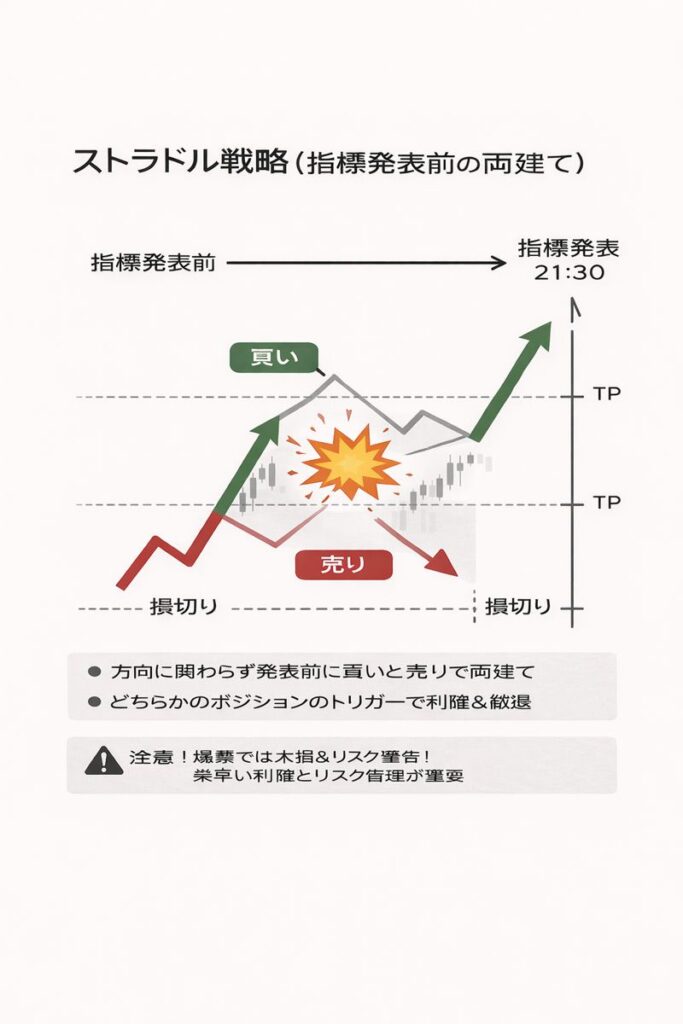

「ストラドル」と聞くと本来はオプション戦略(同じ権利行使価格でコールとプットを両方買う)ですが、FXで一般に言われるストラドルは、

- 指標発表の直前に

- 現在値より上に Buy Stop(買い逆指値)

- 現在値より下に Sell Stop(売り逆指値)

を同時に置く

- 発表の瞬間に 上下どちらかに価格が飛ぶ ので、その方向の注文だけが刺さり、短期で利確を狙う

- 片側が刺さったら、反対側はすぐ取り消す(OCO:One Cancels the Otherの発想)

という「方向予想を捨てて、値幅に賭ける」仕掛けです。

2. なぜ“勝てそうに見える”のか(魅力の正体)

ストラドルが人気になる理由は、ざっくり3つあります。

- 方向を当てなくていい

「上か下か」を外しても、飛んだ方向に乗れる(ように見える) - 短時間で決着がつく

数十秒〜数分で利確/損切りが決まりやすく、脳汁が出る - チャートが素直に見える瞬間がある

NFPやCPIなどの“わかりやすいサプライズ”の日は、初動が一方向に走って見える

→ その成功体験が強烈

ただし現実には、上の魅力を支える前提が崩れやすいです。

次の章が本題です。

3. ストラドルの“本当の敵”は方向じゃない

ストラドルで負ける主因は、予想外の方向ではなく 執行コストです。

3.1 スプレッド拡大

指標直前〜直後はスプレッドが急拡大しやすく、これがストラドルに致命傷になります。

- Buy Stopは上で刺さる

- Sell Stopは下で刺さる

- でもスプレッドが広がると「買値(Ask)」「売値(Bid)」が離れるため、

上下の注文が同時に刺さる(両方約定) 事故が起きうる

これがストラドル最大の地雷です。

3.2 スリッページ(滑り)

発表の瞬間は価格が飛ぶので、注文が刺さる価格が

- “置いた価格”ではなく

- “飛んだ先の価格”

になることが普通にあります。

ストラドルは利幅が小さめになりがちなので、1回の滑りで期待値が消えることがよくあります。

3.3 約定拒否・リクオート・遅延

ブローカーや口座タイプによっては、

- 刺さらない

- 遅れて刺さる

- 約定が不利になる

- 指値利確が通らない

などが発生します。

ストラドルは“瞬間の値動き”を抜くほど不利になりやすい構造です。

4. ストラドルが機能しやすい日/死にやすい日

4.1 機能しやすい(相対的に)

- サプライズが大きく、初動が一方向に伸びる日

- 同時刻に別材料(別指標・要人発言)が少なく、解釈が割れにくい

- 流動性が比較的厚い時間帯(主要時間)

- スプレッドが普段から狭い主要通貨(EURUSDなど)

4.2 死にやすい(ストラドル地獄)

- 指標が「強弱まちまち」で解釈が割れる(行って来い)

- 初動は飛ぶが、すぐ全戻しして逆方向へ(ヒゲ地獄)

- 指標前から荒れていて、スプレッドが広い

- 月末・四半期末などでフローが混ざり、動きが読めない

- そもそもブローカーの執行が弱い/指標時に制限が強い

5. ストラドルの基本形(“やるならここから”)

ここからは「それでもやる」前提で、設計の話に入ります。

5.1 ベーシック・ストラドル(OCO運用)

- 指標発表の 30秒〜3分前(人による)にセット

- 現在値から上下に距離を置き、

- 上:Buy Stop

- 下:Sell Stop

- どちらかが刺さったら、反対側は即キャンセル

- 伸びたら利確、伸びないなら撤退

ポイント:

“刺さったら勝ち”ではなく、刺さった後の管理が全てです。

5.2 距離(何pips離す?)の決め方:固定は危険

距離を固定すると、相場の地合いで即死します。

距離は「その日の直前ボラ」に合わせる発想が現実的です。

例(概念):

- 発表前30分の平均変動(1分足の平均レンジ)

- 直近10分の最大振れ

- 直近のATR(短期)

から「通常のノイズでは触られない距離」を逆算する。

ただし離しすぎると、

- 刺さるのが遅い(飛びの後半)

- 伸びが一巡して反転に巻き込まれる

ことも増えます。

6. “両方刺さり”をどう防ぐか(最大テーマ)

完全にゼロにはできません。だから事故が起きても致命傷にしない設計が必要です。

6.1 スプレッド閾値で中止(最強の防御)

ルール例:

- 指標直前にスプレッドが通常の 2倍を超えたらノートレ

- 発表直後にスプレッドが異常なら、刺さっても即撤退

ストラドルは「やる日を絞る」ほど成績が安定します。

6.2 片側だけ“軽くする”(非対称ストラドル)

完全に左右対称にしない方法もあります。

- 市場が上に飛びやすい地合い(例:ドルイベントでUSD買いが優勢)なら

上側の注文を近め、下側を遠め、など

ただし、これは結局「方向性の仮説」を入れるので、

純ストラドルの思想からは外れます。

(でも現実には、純ストラドルより生存率が上がることもあります)

6.3 OCO機能/EA/ワンクリックで“即キャンセル”

手動で反対注文を消すのは遅れます。

可能なら **OCO(片方約定で片方キャンセル)**相当の仕組みを使う方が事故率が下がります。

(ただし、どのみち遅延ゼロではないので過信は禁物)

7. 刺さった後の運用:ここで勝ち負けが決まる

ストラドル初心者がやりがちなのは「刺さったから安心して見守る」。

逆です。刺さってからが本番。

7.1 “伸びない”なら即撤退(時間損切り)

指標の初動は、伸びる時は数十秒で伸びます。

伸びないのは、解釈が割れているサイン。

ルール例:

- 約定後 10〜30秒で含み益が乗らないなら撤退

- 1分以内に直近の戻り高安を更新できないなら撤退

“時間損切り”はストラドルの必須スキルです。

7.2 建値移動は慎重に(建値狩りが多い)

「少し伸びたら即建値」もよくありますが、

指標直後は“揺り戻し”で建値を刈ってから伸びることがあります。

現実解は、

- 一部利確でリスクを減らす

- 残りは少し余裕ある位置にストップ

など、一撃でゼロにしない設計です。

7.3 利確は欲張らない(狙いは初動の一部)

ストラドルは“初動の爆発”を取る戦略に見えますが、

実際に安定しやすいのは「初動の一部だけ取って降りる」タイプです。

- 伸び切った後の反転は速い

- 滑りで利確が遅れると、一気に利益が消える

8. 損切りの置き方(ストラドルの現実)

損切りは大きく3パターンです。

8.1 固定pips損切り(おすすめしにくい)

相場の荒れ具合で機能しない日が増えます。

8.2 直近の反対側スイング外(構造損切り)

刺さった方向の「直近押し安値(押し目)」や「戻り高値」など、

構造が壊れたら切る方式。

ただし指標時は構造自体が荒れるので、広くなりがち。

8.3 時間損切り(ストラドル向き)

「伸びなければ切る」を徹底できるなら、

指標のノイズに巻き込まれにくい。

多くの人は、

時間損切り+(念のための)大きめのストップ

の二段構えにします。

9. 期待値を残すための“最重要”=ロット設計

ストラドルは「負け方が大きくなりやすい」ので、ロット管理が生命線です。

9.1 1回の最大損失を口座比率で固定

目安(例):

- 1回あたり:口座の 0.1%〜0.5%

(指標は滑るので、普段のスキャより小さく)

9.2 デイリーストップ(その日の上限損)を必ず置く

例:

- 1日 **1%**負けたら終了

指標ギャンブルは“取り返し”が最も危険。

10. ストラドルの代表的な改良版(勝率より“事故率”を下げる)

10.1 “二段目だけ”ストラドル(初動は見送る)

発表直前に置くのではなく、発表後に

- 最初の方向が出た

- 一度押して再加速しそう

という局面で追随する。

これは厳密にはストラドルではないですが、

「指標ボラに乗る」のに執行負けが減りやすい。

10.2 ブレイク確認ストラドル(終値条件)

一瞬のヒゲではなく、

- 5秒足や1分足の終値で一定水準を超えたら入る

など、だましを減らす設計。

ただし遅れるので、利幅は減ります。

10.3 “片側だけ置く”(ハーフ・ストラドル)

市場の地合い仮説を入れて、

- 上だけ置く(下は置かない)

- もしくは下だけ置く

方式。

両方刺さり事故は減りますが、外したら終わりです。

11. 検証と記録:ストラドルは“30回まとめて”見ないと判断できない

ストラドルは、勝ち負けが日によって極端です。

だから「3回勝った」も「3回負けた」も意味が薄い。

最低限、以下を記録すると改善が速いです。

- 指標名(CPI/NFP等)と日時

- 通貨ペア

- 発表前スプレッド(通常比)

- 置いた距離(上下)

- 片側刺さり or 両方刺さり

- スリッページの有無(体感でOK)

- 約定後何秒で伸びたか(時間損切り設計の材料)

- 損益(pipsと金額)

- ルール違反の有無(最重要)

30〜50サンプルで、

- “やる価値がある日”の条件

- “やると死ぬ日”の条件

が見えてきます。

12. 法規・ブローカー規約の注意(地味に超重要)

- 国や口座タイプによっては「同一口座での両建て」が制限される場合があります(特に米国系のルールなど)

- ブローカーによっては、指標時の高速売買や特定挙動に制限を設けていることがあります

- そもそも指標時は執行が不利になりやすい前提で、ルール・約定方式(STP/ECN風/相対など)によって体験が別物です

「手法」より「口座環境」で勝率が反転するのがストラドルの怖いところです。

まとめ:ストラドルは“方向当て不要”ではなく“執行負けとの戦い”

- ストラドルは、上下に注文を置いて「飛んだ方向に乗る」発想

- でも勝敗を決めるのは、方向より

スプレッド拡大・滑り・両方刺さり・撤退の速さ - やるなら

- スプレッド閾値で中止

- OCO相当で反対注文を即消し

- 伸びないなら時間損切り

- 低リスク固定+デイリーストップ

- ログを取って「やる日だけやる」

が最低条件

\XMなら口座開設ボーナスがお得!今すぐ貰おう!/