海外FXを始めるにあたって、基本をスムーズに覚える事はとても重要です。

大体の方は最初から海外FXを始めるのではなく、日本でFXを始める方が大半でしょうが基本ができている方はこのページをとばしても大丈夫です。

どうしても日本のFXではレバレッジが25倍であるという事もネックになってくるでしょう。

海外FXではスタンダードが1000倍と言ってもいい位、多くの海外FX業者がハイレバレッジをサービスとして提供しています。

金融の基本

金融とは何でしょうか?

答えは様々でしょうがここではお金がある所からない所へお金を流す事を言います。

お金を融通しあう事でもあります。

銀行や個人が家計・企業・国等貸す事もその一環です。

まずありえませんが、金融と言うものがなくなれば経済は停滞するでしょう。

なぜなら自分の持っている現金でのみ全ての決済を行わなければならないからです。

これでは企業の設備投資や環境による投資がしづらくなっていくでしょう。

このように金融がなければ多くの人が困るのが現状です。

過去に人間はお金以外の交換方法で取引をしていました。

そうです。

物々交換です。

それをより便利にするためにお金と言うものができました。

特徴としては、腐らない、保存がきく誰とでも取引できる、価値が決まっている、などがあります。

お金があっても使わない人も出てくるでしょう。

それらを有効利用したものがあります。

それが金融で取引の代表的なのが「投資」であり、いかに増やすかがカギとなってきます。

インフレ・デフレとは?

インフレ・デフレとはよく聞きなじみのありますよね。

物価が上がってインフレになったとか、逆に物価が下がってデフレになったとか・・。

では、そのインフレ・デフレとはなんでしょうか?

インフレとは景気がいい時に基本的になりやすいです。

お金の価値が下がる事であり、基本的に貯蓄をするケースが減る事を言います。

逆にデフレとは、お金の価値が上がりみんなお金を貯蓄に回しがちになりやすいでしょう。

景気が悪い時に起こりやすいのがデフレです。

そしてこれらをコントロールするのが金融政策なのです。

原因はいくつかありますが、賃金や原材料費がネックとなったり景気の過熱が元になりインフレが起こるケースがあります。

お金の流れを解説

経済は、家計・企業・政府によりなりたっています。

家計は税金を政府に納税し、社会保険などのサービスを受けています。

政府は企業からも税金をもらい、公共事業など国ならではの発注をしたりします。

企業は家計から労働力をもらい、賃金やモノを買ってくれた代金を支払います。

金利とは何か?

金利は要するにお金を貸してくれた礼金のようなものです。

誰もが無料でお金を借りる事ができればそれが一番いいでしょうが、現実問題それはなかなか難しいと考えられます。

普通に考えればわかるでしょうがタダ貸しても戻ってくるかもわからにものは普通遠慮してしまいますよね。

基本的に金利は好景気の時に上がります。

需要と供給によって金利は決まっているのです。

為替とは何?

海外と仕事などで取引する際例えば日本円をドルに変えたりする作業が出てきます。

このような場合外貨を円と交換して取引をする事を外国為替といいます。

取引には企業間と個人間があります。

ドルを円にしたい個人と円をドルにしてもいい銀行などとの取引が行われています。

その際銀行は手数料をもらっています。

為替とはお金を運ぶ方法とも言います。

大昔の話ですが、人が現金しかなかった頃に、億を超える額を運ぶのに手間がかかってしまう事を考慮して、預かり証として現金の代わりに代用した紙切れが発端だと言われています。

同じ銀行で支店の違う場合などで主に小切手として利用され始めたそうです。

債券とは何か?

債券といえば国の発行する国債が有名ですが、企業も発行しています。

資金を借りたことを証明するものです。

もちろんそこに利子がつけくわえられますが、万が一その期間内に債券を手放さなければならないほどにお金が困った場合に債券は売買する事ができます。

のちに詳しく解説する回をもうけたいと思います。

直接金融、間接金融とは?

シンプルに言えば直接金融と間接金融の違いとは、間に銀行や証券会社を挟むかどうかの違いです。

直接金融とは、お金のやり取りを仲介するだけであります。

具体的には株を買ったり、国債を買ったりこれらは直接金融です。

間接金融は間に銀行が入り、銀行の判断でお金が動きます。

これは株や債券なども対象です。

財政とは?

財政の収入源は税金です。

公務員の給料や公共の普段我々が使っているあらゆる所に税金は使われています。

財政とは政府によるこのようなお金の運用の事を指すのです。

財政には国家財政と地方財政があります。

地方財政は何を指すかというと、都道府県に東京23区、市区町村の事を指します。

そうなんです。

国とは別個として地方財政は運営されているのです。

そして、ただ運営するだけでなく国から国庫支出金や地方交付税交付金などが与えられています。

市場や金利、金融機関について

市場における日本銀行の役割とは何でしょうか?

紙幣の発行や金融政策による市場に出回る資金の管理、銀行の銀行である中央銀行の役割などが挙げられます。

他には公開市場操作である債券の売買や、市場のお金の量の調節である貯金準備率操作、基準割引率及び基準貸付け利率による金利の操作などがあります。

市場ってなんだろう?

市場とはたくさんの人の意見や考えを総称してまとめられた価格が決まる「場」の事を言います。

東京証券取引所やロンドン・ニューヨークなどが代表的です。

取引自体はわかりやすくいうのであればオークションだと言えるでしょう。

シンプルに需要と供給で成り立っているのです。

いくら高くてもそこに需要があるのであれば高くなるし、人気や優先度が低いモノは価格が下がるというシンプルなメカニズムとなっています。

例えるのであれば高級時計や高級車、例を挙げればキリがありませんがいくら高くとも求められれば高くとも必要とされるのです。

金利とは何ですか?

金利とはつまるところ利子になりますが、レンタル料金といえばわかりやすいでしょうか?

お金を借りると長期的なものになると金利は動くのが一般的ですが、要するに需要と供給が変わってくる事が影響しているといえるでしょう。

主に短期の金利は1年未満、それ以上を長期と扱います。

金利は長期になればなるほど基本的に高くなります。

金融機関とは?

金融機関は中央銀行、民間金融機関、政府系金融機関からなります。

民間金融機関は証券会社や一般銀行などであり、政府系金融機関は日本政策金融公庫などがあります。

銀行の役割は決済や金融仲介、お金を貸す事による信用創造が挙げられます。

基本、貯金・貸出・為替が銀行の役割でしょう。

その他にも、証券や保険販売なども行っています。

銀行貯金には決済用普通貯金というものもあり、違いは普通銀行は破綻しても1000万円の貯金しか保護されませんが、決済用貯金では全額保護されます。

その代わり、利子はつきません。

証券会社とは?

証券会社の基本的な業務は窓口となって、投資家と企業を結びつける事です。

他にも証券会社自らが証券の売り買いをして儲けを出したりもします。

インターネットが当たり前な現在ではネットで全てが完結すると言っても過言ではないでしょう。

日本の証券会社は信託保全が採用されており万が一証券会社が倒産しても預けているお金が全額帰ってくるようにな仕組みになっております。

証券会社ではありませんが保険会社も金融の運用で儲けを出しています。

株・為替・信託・債券とは?

株などの金融商品は主に、お金を増やすために存在しているものと言えるでしょう。

数多くの選択肢があるためにあなたに合ったモノを見つける事が重要だと思われます。

リスクはできるだけ低く抑えるのが原則であり、小・中・大などのリスク分散を心がけましょう。

株式とは?

株式会社とは、出資者を集めて株を売り渡し、その持ち分などによって会社を所有する事を言います。

配当がもらえる場合などがあり、株式会社は多くの人が参入しています。

メリットは融資ではなく投資なので返済の必要はないです。

発行しただけ資金の調達ができます。

ただ売買できるのは上場株式に限られます。

メリットは知名度のUPや、信用度のUP、従業員のモチベーションのUPなどが期待できます。

デメリットは、企業内部管理体制の整備などのコストの増加や情報開示、M&Aの対策などがあげられます。

株の値動きを知りたいのであれば例として、日経平均株価(日経225)や東証株価指数(TOPIX)などを参考にするとよいでしょう。

日経平均株価(日経225)とは?

日経平均株価(日経225)とは、日本経済新聞社が発表する株価指数のことで、東証上場銘柄の中で、代表する225銘柄をもとにされています。

日本を代表する大きな会社を選定して指標としているため、定期的に会社の入れ替えが行われています。

東証株価指数(TOPIX)とは?

東証株価指数(TOPIX)は、東証株価指数とも称されます。 東証に上場している会社中で、一定の計算方法によって数値化されています。

為替とは?

為替とはここでは、外国為替証拠金取引(FX)と定義します。

FXのポイントはなんといってもレバレッジといって自分の資金の25倍まで国内であればテコの原理を働かせる事ができるというメリットがあります。

これにより多くの金額を手にするトレーダーという職業が定着してきました。

しかし、これには落とし穴もあり9割のトレーダーは負けて辞めてしまうという話は有名です。

一角千金を狙うトレーダーが後を絶ちません。

ハイリスクハイリターンなのでやるからには勉強が欠かせないでしょう。

取引自体もまずはデモトレードがどこの会社もついているので練習してからお金を投入するのも良いでしょう。

口座開設もクイックでとりあえず数分から始められる会社もあるので参入は比較的楽です。

税金などの話にもなってくるので多少の知識も必要です。

信託とは?

信託とはここでは投資信託の事を言います。

投資信託とは商品となるモノを、株式や債券、不動産などに分散して投資して作った一つの商品となります。

投資信託の事をファンドとも言います。

メリットはいくつかありますが、まずは投資のプロに全ての運用を任せられる所です。

自分はお金を投入するだけで良いのでとても楽です。

逆に言ってしまうなら数ある投資信託でどれを選べばいいか迷ってしまうかもしれません。

ただし資産の保護は間違いなく安全でありそこに関しては安心です。

少額から始められるのもいいですね。

デメリットは当然ありますが、大きいのは様々なコストがかかってしまう事です。

全て取引を任せるので当然の事ですがこれが痛いポイントです。

投資信託の販売

投資信託は、銀行や郵便局、生命保険会社、損害保険会社などを通じて販売されています。

運用は基本的にファンドマネージャーという肩書を持った人が運用しています。

投資信託はクリーンなもので目論見書と言われる、信託会社がどんな会社などに投資しているか全てわかるように情報が開示されています。

ですので安心です。

投資信託には株式投資信託と、公社債投資信託があります。

株式投資信託は公社債投資信託以外のものを商品の対象としており、逆に公社債信託は株式を全面的に排除した商品になっています。

買える状況として単位型(ユニット型)と呼ばれる買える期間が定まっているものと、追加型(オープン型)と呼ばれるいつでも買える商品があります。

投資信託のリスクとしては一番安全なのが、国内債券だとされています。

次に国内株式と海外債券が後に続きます。

最後は海外株式です。

リスクはそのままリターンでもあり一概にはメリット・デメリットが慎重に考慮する必要があるでしょう。

円高・円安とは?

世間では円安が続いているとか、円高な時もあったなど色々な場面で円安・円高と言われる言葉がありますが、実際とどういったものなのでしょうか?

1ドル100円のりんごと例えると分かりやすいのでここではそうさせて頂きます。

1ドル100円のりんごが90円になったとします。

すると、10円安くリンゴが買えたことになります。

これが円高です。

要は円の価値が上がった事をこれは意味するでしょう。

逆にリンゴが110円になったとしましょう。

すると10円値上がりしたため、損をします。

これが円安です。

シンプルですがココを抑えておけば問題ないでしょう。

変動相場制・固定相場制

為替相場には2つあってそれは変動相場制と固定相場制があります。

昔は日本は固定相場制でしたが、様々な理由から変動相場制へと移行しました。

基本的に先進国では変動相場制が採用されており、発展途上国では固定相場制が採用されています。

理由は変動相場制のメリットとして政府が金融政策を効果的に行えるメリットがあります。

逆に固定相場制では金融政策がなかなか難しいというデメリットがあります。

変動相場制のデメリットとしては、お金の価値が為替の変動に対して変動しすぎる点が注意です。

固定相場制のメリットは為替相場が安定するのがメリットです。

外貨貯金とは?

外貨貯金とはシンプルにいうと日本のお金を海外の銀行で貯金する事です。

日本の金利は無いに等しいですが、海外では別です。

日本では考えられませんが外貨貯金では国によって当然金利は違いますが、数%期待できるでしょう。

しかしながら、外貨貯金は日本の銀行とは違って銀行が倒産しても返金はありません。

注意が必要でしょう。

海外では南アフリカ共和国などが、とてもたかり金利を実施していますが情勢が不安的な分、リスキーな外貨貯金となるでしょう。

もちろん金利はよいのでココも選択肢の一つといえます。

デメリットとして別に挙げるのであれば、為替の影響をモロに受けてしまう事です。

円高になれば貯金は減ってしまいますし、逆に円高になるとお金は増えます。

ですので、あくまで外貨貯金は余ったお金で行うのがセオリーだと考えられるでしょう。

FXとは?

FXとは外国為替証拠金取引の事を言います。

証拠金を必要として、それを担保にして日本では掛け金の25倍までのレバレッジをかけて取引できるシステムです。

FXはリスクも高いと言われるのは動くお金がレバレッジにより大きくなってしまうからでしょう。

しかし、損切りと呼ばれるものをやっているのであれば上手に付き合えば効率的に小さいお金から始められる有意義な取引の一つです。

難しいのはFXのトレードは十人十色であり、確立した自分のパターンであるトレードを見つけるまでが辛抱になるでしょう。

それさえクリアすれば、後はパターンを繰りかえすのみなので大きな収入も視野に入ってきます。

保険とデリバティブについて

保険とは生命保険・損害保険、デリバティブとはオプション取引や先物取引などが挙げられます。

詳しく見ていきましょう。

保険って何?

一般的によく言われるのが生命保険や損害保険などでしょうか?

人間の命に関するのが生命保険、車などの損害保険といった所でしょうか?

保険には3つの分野があります。

第一分野として、生命保険会社が関わる終身保険、養老保険、定期保険、個人年金保険などです。

第二分野として、損害保険が関わる自動車保険や火災保険や地震保険などです。

第三分野として、がん保険や医療保険、介護保険などです。

生命保険とは?

生命保険が関わるのは終身保険、終身保険、定期保険、養老保険が基本の3つです。

終身保険は一生払われるモノであり掛け金が高く設定されています。

定期保険は掛け捨てで保険の適用の期間が決まっており、大きな病気になったり、事故をおこして重度の保険金がかかった場合は解約となります。

基本終身保険より安くなります。

養老保険は掛け捨てではなく、大きな病気などがあった場合はお金が支払われ、満期を迎えた時に生存していればお金が満期保険金として帰ってきます。

確定拠出年金制度って何?

確定拠出年金とは、掛金とその運用益との金額をもとに、将来の給付額が決定する年金制度になります。

掛金を事業主が拠出する企業型DC(企業型確定拠出年金)と、加入者自身が拠出するiDeCo(個人型確定拠出年金)があります。

現在、老後の暮らしは公的年金だけでは足りないという意識が国民全体に意識されつつあります。

そのような認識から、老後の資金を自力で増やすための方法としての確定拠出年金があります。

企業型確定拠出年金とは、企業が掛金を積み立てて加入者である従業員が資金を運用して受け取る年金制度です。

税制のメリットもあることにより、年々加入者や導入企業が増えています。

企業型確定拠出年金の掛金は、企業が出す事業主掛金となっています。

掛金の限度額は月額55,000円です。

企業型確定拠出年金で積み立て運用したものは、60歳以後に年金や一時金として受け取ることができます。

原則として、60歳になるまでは途中で現金化できないのがポイントです。

個人では自営業、学生等20歳以上60歳未満の国民年金による第1号被保険者で、国民年金の保険料を納めている方が対象です。

会社員や公務員等は65歳未満の厚生年金保険の被保険者である国民年金第2号被保険者の公務員や私学共済制度の加入者を含みます。

専業主婦・主夫等やパートタイム労働者等は20歳以上60歳未満で厚生年金に加入している第2号被保険者に扶養されている国民年金の第3号被保険者の方になります。

国民年金に任意加入されている方は60歳以上65歳未満の方です。

デリバティブって何?

デリバティブとは、金利、為替、株価などの原資産の価格変動に基づいて行われる取引やその商品を指し、金融派生商品や派生商品とも呼ばれます。

デリバティブは、原資産の価格変動リスクをヘッジ(回避)することを主な目的として登場しましたが、比較的小額の資金で多額の取引が行えることから、投機や裁定を目的とした取引も行われています。

デリバティブの代表的な取引形態には、次のようなものがあります。

まずは先物取引であり、将来の約束した時点の価格を予想する取引です。

次にオプション取引で、将来に約束した値段で売買する権利を取引する取引です。

最後にスワップ取引で異なる種類の金利や通貨などを交換する取引となります。

FXの基礎の基礎

初めに、まずは基礎の基礎を学んでいただきます。

当たり前と思った方は文章を飛ばしてかまいません。

しかし最初はとても重要な事ばかりなので、それ以外の方は集中しましょう。

土日以外は24時間営業

FXは各国24時間の中で、それぞれ違う時間帯でFXが行われており結果的に週末の土日以外はずっとFXを行う事ができます。

ちなみに日本の営業時間は9~15時です。

株と違って時間に縛られないのもメリットの一つと言えるでしょう。

FXの流れ

FXの値段が上がる場合に乗っかるのが基本的ロング、値段が下がっていくときに参入するのをショートと言います。

例えば100円が101円にロングの買い取引であれば1円の儲け。

逆に100円が99円になるショートの売りが入っていれば1円の儲けになります。

円高と円安について

円高と円安の話は最初はわけがわからないかもしれません。

シンプルに話すと、100円が110円になると円安です。

仕組みは単純で、例えば今まで100円で食べれたリンゴがあったとするならばそれが110円になったなら10円の差がでます。

その差は10円の損失ですよね。

価値の暴落です。

逆もしかりで、100円のりんごが90円で買えるようになれば、10円の特ですよね。

これが円高です。

これは景気によって左右され毎日変動しています。

過去は固定制でしたが現在は変動制になっています。

市場は生きている?

市場は様々な人々の思惑によって成り立っています。

そのため各国の政治などの影響によって人間の心が動き、その結果が相場に反映されるでしょう。

相場変動の元になるものは数え上げればキリがありませんが、値段が上がればそれに追随しようと、みんな買いに走ったり、逆に滑り台のように価格が下がる事も多々あります。

そのように市場は人々の考えの集大成なのです。

FXと株について

FXと株の違いはまず営業時間があげられます。

FXは平日24時間なのに対して、株は9~11時半、12時半から3時となっております。

そしてFXは複数の通貨ペアを作るのに対して、株は数千もの数から銘柄を選びます。

利益はFXでは上がりを狙うもよし、下がりを狙うもよしですが、株では上がった場合のみ利益を生み出せます。

FXと外貨貯金について

FXの利益は先ほど申した通りですが、外貨貯金は為替の上昇を狙って儲けを出します。

ちなみに外貨貯金は満期まで待たなければ利息はもらえません。

半年~1年は待つことになります。

さらに手数料に大きな違いがあり外貨貯金が1ドルに対して1円位なのに対してFXでは1銭以下で取引できます。

これは100倍程の違いがあるでしょう。

レバレッジについて

レバレッジとはテコの原理で自分の持ち金の25倍まで大きくかける事ができます。

1ドル100円でレバレッジ10倍かけたとして1万ドル買ったとします。

要するに10万円を元手にして100万円分の購入になります。

これが1ドル101円になると、101万円となり1万円の儲けとなるわけです。

これがレバレッジをかけずに10万円での場合、1000円の儲けとなるわけです。

通貨ペアについて

通貨ペアとは何でしょうか?

わかりやすい所で言うとドル円ですね。

これはドルと円の間で為替取引をする事を言います。

慣れるまではこれが一番しっくりくると思います。

慣れてくれば、ドル円以外にもポンド円やユーロ円など他の通貨との取引をするのも良いでしょう。

他にも豪ドル、NZドル、スイスフランなど、ドル円とは違った特徴のある通貨もあるので試してみてもよいかもしれません。

スワップ金利について

スワップ金利とは金利の低い通貨を売って金利の高い通貨を買った時に得られる収入の事を言います。

例えばある1%の通貨を買って3%の通貨を売ったとすると、差し引き2%の利息であるインカムゲインを得られる事となるのです。

スワップ金利の金利差をスワップポイントと言います。

少ない金額でもスワップポイントは溜まります。

レバレッジを利かせればさらに儲けられるでしょう。

しかし、逆に今度は売るときに高金利の通貨を売って、低金利の通貨を買った場合には金利差を払う事になるので注意が必要です。

スワップ金利はコツコツと儲かるもので大きな為替変動によって利益が飛んでしまう事もあるのでスワップ狙いで儲けようとする際は気を付けましょう。

マージンコールとロスカット

マージンコールとロスカットとはなんでしょうか?

マージンコールとは預けた証拠金がある一定の金額まで損失が膨らんでしまった場合の警告アラートのようなものです。

これが発生するとどうなるかというと、追証と呼ばれる追加の入金をしなければ、もしそれ以上の損失が出てしまった場合、最悪ロスカットが起こり強制的な決済が行われます。

各証券会社によってパーセンテージは変わってきますがマージンコールは50%前後で起こると考えてよいでしょう。

お気づきかもしれませんが、これはレバレッジが大きくなればなるほど作動しやすくなるので注意が必要です。

FXの基本

FXのレバレッジとは?

FXでは、証拠金として預けた資金の何倍もの金額の外国為替取引が可能です。

日本では最大25倍までのレバレッジが可能です。

これが海外FXとなると、なんと1000倍のレバレッジも当たり前です。

このように少ない資金で多額の外国為替取引ができることを、てこの原理になぞらえてレバレッジ効果と呼んでいます。

FXにあって外貨預金にない最大の特徴が、このレバレッジ効果です。

もちろん、レバレッジ効果を利用せずに、外貨預金と同様に、取引する外貨の金額に見合った証拠金を預け入れて取引することも可能です。

しかし、レバレッジ効果を利用することで、最大で海外FXの場合各会社にもよりますが1000倍以上まで資金効率を高めることができるのです。

ただしレバレッジをきかせるほどハイリスクとなり大きな損失を被るおそれがあることを常に気に留めるておくべきです。

FXのロスカットとは?

初心者にとってロスカットはネガティブなイメージを持たれるかもしれませんが、実はトレーダーを守るためになくてはならない存在です。ロスカットがなければ、損失を拡大させ簡単に借金を背負うことになります。

実はロスカットはトレーダーの資産を守るための保護機能で、損失拡大を防いでくれます。

なぜなら、トレードできない時に為替の大変動が起きても自動的に損切り(強制決済)してくれるからです。

もし突発的な大暴落が発生した時にチャート画面を見ていれば対応できますが、ほとんどの人は忙しいので、完璧に対応するのは難しいです。

そんな時に損失拡大を防いでくれるのがロスカットです。

ちなみに、ロスカットという仕組みは2009年に金商業等府令によりFX会社に義務付けられました。

FXのスプレッドとは?

スプレッドとは、FXで通貨ペアを売買するときの用語です。

FXでは、同じ通貨ペアでも買う時の価格と、売る時の価格が違います。

この価格の差が「スプレッド」と言います。

FXに限らず、外貨を取引する際には、買う時と売る時の価格を変化させて設定されています。

たとえば海外旅行に行くために両替をして、帰国時にあまった現地のお金を日本円に戻す場合なども、同じように買値と売値が違います。

FXでは、この価格の差のことを「スプレッド」と言います。

FXにおいても、売買のたびにスプレッドによる差額が生じます。

そのため、スプレッドはFXをする際の「実質的なコスト」となっています。

これが狭いか広いかで取引に重要な利幅の違いが生まれます。

FX口座を開設させる際は注意したいですね。

スプレッドを表現する場合、売値(Bid)と買値(Ask)の価格差が小さいことを「狭い」、価格差が大きいことを「広い」という言い方をします。

スプレッドの単位は、主に2つあります。

1つは「銭」という単位です。日本円を含んだ通貨ペアで使用されることが多いです。

1円=100銭なので、1銭は0.01円ということになります。

もう1つが「pips」と呼ばれる単位です。日本円を含まない通貨ペアの場合のスプレッドは「pips」(ピップス)という単位で示されることが多いです。

1pipsがいくらなのかは、通貨ペアによって異なります。

例えば、米ドル/円の場合、1pips=0.01円(1銭)、ユーロ/米ドルの場合では、1pips=0.0001米ドルとなります。

スプレッドが1銭の場合は、100通貨の取引を行うと1円のコストに、1万通貨の取引を行えば100円のコストになります。

1銭というと微々たる額のように感じられますが、FXでは1万通貨、10万通貨といった売買を行うこともあるので、感覚ばバグらないように気を付けましょう。

塵も積もればという事です。

FXのスワップポイントとは?

FXのスワップポイントとは、取引をする際の通貨間の「金利の差」のことで、毎日受け取ることができるものです。(金利によっては支払うことになります)

具体的には、FXでは米ドルと円など、ある外貨を買い、もう一方の外貨を売ることになりますが、この時にそれぞれ金利が発生します。

この通貨間の金利差が実際に受け取ることができる(もしくは支払うことになる)スワップポイントとなります。

スワップポイントは必ず利益を得られるものではありません。

トルコリラやメキシコペソなどの高金利通貨を売り、日本円のような低金利通貨を買うと、その金利差を逆に支払わなければなりません。

これをマイナススワップと呼びます。

長期保有をすればするほど支払う金額は大きくなるので、マイナススワップには十分注意しましょう。

FXのリスクとは?

取引の対象となる通貨ペアのレートは市場のケースにより24時間変動します。

FXではレートが予想と反対の方向へ動いた場合(買ポジションの場合は下落、売ポリションの場合は上昇)、その変動により損失が生じるおそれがあります。

また、 FXはレバレッジ取引ができるため、為替レートの変動率に比べ証拠金の損益の変動率が大きく、レートが急激に変動した場合、損失が預け入れた証拠金を上回ることがあります。

さらにレバレッジリスクがあります。

レバレッジによって損失が拡大するリスクです。

例えば、1ドル100円の時、資金100万円に1000倍のレバレッジをかけて10億円分の買いポジションを保有した場合、相場が1円下落すると、1000万円の損失になります。

普通そうなる前にロスカットですね。

レバレッジ無しの場合では1万円の損失で済むため、その差は歴然です。

このように、レバレッジを上げることに比例して損失も大きくなるのが、レバレッジリスクです。

レバレッジは利益を大きくできるメリットもありますが、FXの取引に慣れるまでは、レバレッジを上げるのは抑えるべきかもしれません。

でも、この可能性の大きさがFXの魅力化もしれません。

FX初心者におすすめの通貨

FXの取引では、様々な通貨ペアの中から利益が得られそうなものを選んで売買をします。そもそも、この通貨ペアとはどういう事なのでしょうか?

通貨ペアとは、売り買いする2ヵ国の通貨の組み合わせを意味します。

米ドルと日本円の通貨ペアの場合は「米ドル/円」というように表記します。

左側を「基軸通貨」、 右側を「決済通貨」と呼んでいます。

「基軸通貨」とは、「決済通貨」を取引する際の基準として位置づけられている通貨のことです。

仮に「米ドル/円」であれば、「1米ドルを何円で交換できるのか」を表示します。

なお、「米ドルは世界の基軸通貨」と呼ばれていますが、それは世界的な金融取引において基準として用いられているからです。

ドル/円、ユーロ/ドルの特徴

為替市場では、米ドルとユーロ、日本円の割合が突出して高いと言えそうです。

通貨ペア別の取引シェアを見ても、「ドルストレート」が全体の約9割を占めており、ほぼ独占に近い状態です。

「ドルストレート」とは、米ドルと他の通貨との組み合わせの事を言います。

ドルストレートの中で最も多い取引は、後述する⽶ドルとユーロの組み合わせです。そして、次は日本人にも馴染み深い米ドル/円です。

米ドル/円は流動性が極めて高く、スプレッドも数ある通貨ペアの中で最も狭くなっているので、新規参入しやすいと言えます。

また、レートはテレビのニュースなどでも頻繁に報道されており、得られる情報量もありがたい事に非常に豊富です。

米ドルは「世界の基軸通貨」であり、最も力の強い通貨です。

高金利通貨

やはり、数ある通貨ペアの中でも国内の投資家の間で一番の人気があるのは米ドル/円です。

その理由としては、ニュースでも頻繁に報道されているため為替レートの推移などを把握しやすいことがまず挙げられるでしょう。

また、米ドルに次ぐ世界の基軸通貨をめざして誕生した欧州のユーロも注目です。

日本では、他にも高金利国通貨とのペアも人気を博していますが、いずれも「クロス円」であることが共通点だと言えます。

「クロス円」とは、ユーロ/円、英ポンド/円、豪ドル/円、南アフリカランド/円、スイスフラン/円などといったように、日本円との組み合わせになっている通貨ペアのことをいいます。

実を言うと「クロス円」のレートは、基軸通貨である米ドルを介在させるかたちで算出されています。

たとえば豪ドル/円なら、豪ドル/米ドルと米ドル/円のそれぞれのレートをもとに導き出しているのです。

したがって、「クロス円」の値動きには米ドル/円相場の推移も影響を及ぼしていることになります。

なお、「ドルストレート」で最も注目されているのはユーロ/米ドルのユーロでしょう。

次が日本ですね。

FX初心者は少額から開始が基本

FXがレバレッジを効かせられる取引であることは、投資経験ゼロの人でも良く知られていることです。

「レバレッジ効果」とは少ない資金で大きな金額の取引ができる仕組みで、少額からでも気軽にチャレンジできることを意味しています。

しかし、なんとなくFX取引を始めてしまって、いまいち詳細なルールやメリット・デメリットをよく理解できていないまま投資している方も少なからずいらっしゃるようです。

このサイトでは、レバレッジの仕組みと、初心者が安全に取引するための運用方法等を解説しますので、大切なお金を溶かす前に今一度FXの勉強をした上で取引を行っていただきたいです。

損切りとは

FX投資はお金を増やすことが目的なので、損失が発生することはできるだけ避けたいというのが心情ですね。

しかし、目先の値動きに惑わされて、損失が出ていてもなかなか手を引くことができず、マイナスが拡大してしまう。

これがFX取引の恐ろしい所です。

このような事態にならないように損切りが必要になってくるのです。

損切りとは為替相場が自分の予測とは反対の動きをした際に、損失を承知で自分であらかじめ決めていたポジションを決済することを言います。

損失が少ない段階で早めに判断をし、損失を最低限に抑するために重要なものです。

とはいえ、「相場が戻るかもしれない」という淡い期待から、なかなか損切りに踏み切れなかったり、「資金が減ってしまう」という恐怖から本来必要な判断ができなかったりするものです。

FXで勝つためには、1回のトレードでどのくらいのポジションで損失を許容するか等を事前に決めておくこと、そして、そのルールを徹底できるようになることが大切です。

ロットとは

1ロットが日本では業者にもよりますが1万通貨ですが、海外では1ロット10万通貨が基本となっております。

資金が潤沢なのはとても良い事ですが、1万ドルの取引だと1ドル100円なら100万円必要になります。

ここで登場するのがレバレッジです。

レバレッジを有効に使い、取引をスムーズに進めましょう。

pipsとは

pipは「percentage in point」の頭文字をとったもので、通貨の共通単位としてFXで使用されるものです。

1pipがいくらを表しているのかは、通貨ペアによって異なります。

米ドル/円やクロス円(ユーロ/円、ポンド/円など)の場合

1pip=0.01円(1銭)

10 pips=0.1円(10銭)

100 pips=1円(100銭)

米ドルストレート(ユーロ/ドル、ポンド/ドルなど)の場合

1pip=0.0001ドル(0.01セント)

10pip=0.001ドル(0.1セント)

100pip=0.01ドル(1セント)

また、pipsはスプレッドの単位としても用いられます。

たとえば、FX業者が米ドル/円のスプレッドを1pipsで提示している場合、それは1ドルにつき日本円で1銭の手数料がかかることを表しています。

10,000ドル(1Lot)取引した場合の手数料は100円(=1銭(0.01円)×10,000)ということになります。

pipsは、スプレッドの単位だけでなく、トレード結果を表現する際にもよく用いられます。

たとえば、米ドル/円が1ドル=100.00円の時に買って100.50円の時に売った場合、「50pips獲得した」と言う投資家もいます。

「獲得pips」は、利益をあげた際の利幅を表しており、今回の場合は50pips(=100.50(売値)-100.00(買値))が獲得pipsとなります。

指値注文と逆指値注文とは

「指値注文(さしね・ちゅうもん)」と「逆指値注文(ぎゃくさしね・ちゅうもん)」について解説します。

指値注文(さしね・ちゅうもん)とは?

下図のように米ドル/円の現在レートが1ドル=140円だとします。

そしてこの先135円まで値下がり(円高)したら新規で買いたいと考えたとします。

この場合、あらかじめ「135円になったら買う」という予約の注文をしておくことが可能です。

この予約注文を「指値注文」と言います。

指値買い注文を設定しておくことで、実際のレートが指定した価格である135円に到達すると自動で米ドル/円を買う注文が執行されます。

また、米ドル/円の現在レートが1ドル=140円のときに、145円まで値上がり(円安)したら新規で売りたいと考えたとします。

この場合も、あらかじめ「145円になったら売る」という予約の注文をしておくことが可能です。

指値売り注文を設定しておくことで、実際のレートが指定した価格である145円に到達すると自動で米ドル/円を売る注文が執行されます。

このように、指値注文を使えば取引の予約ができるので、チャートやレートをずっと見ている必要がありません。現在の価格よりも有利(お得)な価格で約定させたいときにとても便利な注文機能です。

逆指値注文(ぎゃくさしね・ちゅうもん)とは?

先ほどの指値注文は現在価格よりも「下がったら買う」または「上がったら売る」という注文でしたが、今回は指値に「逆」がついています。

先ほどの指値注文の逆なので、現在価格よりも「上がったら買う」または「下がったら売る」という注文になります。

私たちの日常生活では、モノを買う時は安い価格で買い、高い価格で売る方がお得なので、逆指値注文の考え方は馴染みがないかもしれません。どのような状況で使うのか、具体例をあげて見ていきましょう。

米ドル/円の現在レートが140円だとします。

そしてこの先、値下がりではなく145円まで値上がり(円安)したら新規で買いたいと考えたとします。

この場合、あらかじめ「145円になったら買う」という予約の注文をしておくことが可能です。

この予約注文を「逆指値注文」と言います。逆指値買い注文を設定しておくことで、実際のレートが指定した145円に到達すると自動で米ドル/円を買う注文が執行されます。

なぜそのような注文をするのか?それは、為替相場がある価格を突破したことを引き金に、上昇または下落に勢いがつくことがあるからです。

たとえば、今回の例だと、米ドル/円が145円に到達すると、それがトリガー(引き金)になって円安トレンドに勢いがつき、そのままさらに円安が加速すると予想した場合に、「145円になったら買う」という逆指値注文を利用します。

また、米ドル/円の現在レートが140円の時に、145円まで値下がり(円高)したら新規で売りたいと考えたとします。

この場合も、あらかじめ「145円になったら売る」という予約の注文をしておくことが可能です。

逆指値売り注文を設定しておくことで、実際のレートが145円に到達すると自動で米ドル/円を売る注文が執行されます。

逆指値注文はいわば、トレンドの流れについていくトレンドフォローのための注文機能とも言えます。

指値注文と逆指値注文の注意点。

米ドル/円の現在レートが140円の時に、この先145円まで値下がり(円高)したら買いたいと考えた場合、「指値注文」は実際の価格があらかじめ指定した145円に達したピンポイントで取引が成立します。

「145円」よりも上または下のレートで約定することはありません。

このように指値注文と逆指値注文はマスターすると便利なので、ぜひ使いこなしましょう。

テクニカル分析とファンダメンタルズ分析とは

FXで使う2つの分析方法は主に「テクニカル分析」と「ファンダメンタルズ分析」です。

この2つにはそれぞれ特性があり、トレーダーによってどちらの手法で分析するのか、もしくは両方を用いるのか様々です。

可能な限り使い方を理解して自分がどちらの分析手法を選ぶのかを考えてみると良いかもしれません。

テクニカル分析とは

テクニカル分析とは過去の価格推移を元にして相場を予測するため、主に過去の値動きを示すチャートを用いて分析します。

価格推移を元にするテクニカル分析には「過去のパターンが繰り返される可能性が高い」との考え方が根底にあるため、似たようなパターンを探して相場予測を立てることがメインとなります。

チャートは縦軸が価格、横軸が時間軸となっており、時間軸を短期~長期で変えることもできます。

短いものは1分(1分足)から長いものになると1ヶ月(月足)まであり、時間軸・値幅を変えることで通貨が上昇局面なのか下落局面なのか見え方も大きく違ってきます。

またチャートには投資家心理が反映されていると言われており、どの投資家もチャートを見ながらトレードをしています。

そのためチャートに現れる投資家心理を読みながら売買のタイミングを探ることもテクニカル分析と言えます。

チャートの中に移動平均線やボリンジャーバンド、RSI、MACD、一目均衡表といったテクニカル指標を組み合わせて用いることで、相場の過熱感やポイントを視覚的にも理解しやすくなります。

ファンダメンタルズ分析とは

ファンダメンタルズ分析とは経済状況や金融政策、政治などを分析して相場を予測するため、各国の経済指標や要人発言の情報を材料に分析します。

例えば、米ドル/円の分析をする場合にアメリカと日本の経済状況や中央銀行総裁の発言などを分析して相場を予測します。

一般的に景気が良くて政局が安定している国の通貨は上昇する傾向にあり、逆に景気が悪く政局が不安定な国の通貨は下落する傾向があるでしょう。

また各国が実施する金融政策の内容も重要で、2国間の政策を比較した時に金利が安定的に引き上げられる国の通貨は相対的に上昇しやすいです。

為替レートは将来予想される事象を織り込みながら推移するため、市場が織り込んでいない突発の事象、例えばテロや自然災害、政局の変化、雇用者数の悪化、金融政策の変更が大きな影響を与えます。

そのため、各国の政治や経済指標の内容を理解することやXなどのSNSを活用して海外情報を収集することも重要です。

FXを始めるにあたってまず重要な事

FXを始める上で基本的な事を学びましたね。

次は、自分に合ったトレードスタイルや手法について学びましょう。

自分のトレードスタイルについて

トレードスタイルは大きく分けて3パターンあると思われますが、それは「スキャルピング」と「デイトレード」と「スイングトレード」です。

まずスキャルピングとはどんな事かと言うと、シンプルに超短期トレードです。

どれ位かというと、数秒から数分といった所です。

次にデイトレードとはどんな事かと言うと、10分位から1日で済ませてしまうトレードになります。

最後にスイングトレードですが、2.3日から1.2週間ほどポジションを持ちます。

どれがいいとは一概にはいえませんが、とりあえず忙しい方はスイングトレードから始めるのがおススメです。

時間にゆとりのある方はスキャルピングやデイトレードを行うのも良いと思われます。

自分にあったFX会社とは?

FX会社を選ぶ基準とは何でしょうか?

手数料はいくらか?通貨ペア数は?相性は?などなどいくつかの条件に自分の合った会社を選ぶべきです。

ですが最初は右も左もわからないのであればたくさんとりあえず登録する事をおススメします。

デモトレードといって全て無料で架空のトレードができる環境が今は整っています。

ですので、まずは自分で判断できないのであれば各FX会社を触って試す事が良いでしょう。

FX会社の資産は守られている

FX会社は経営がうまくいかず会社が倒産したとしても、顧客の資産は守られます。

仕組みとしては信託保全といって、FX資金は銀行に顧客から預かった資産が保管されているからです。

これは法律で決められており、これがないFX会社は違法です。

ですので安心して大きなお金でも預ける事ができます。

複数のFX会社口座をつくるべき

FX会社は複数作るべきです。

なぜかというと、稀にシステムエラーなどが起こった場合に備えてという事ですが、万が一もありえます。

そんな場合に複数の口座があると取引が続けられるでしょう。

他に、一つ目の口座はスキャルピングで、二つ目の口座はスイングトレードで行うなど取引を会社によって分けると効率的かもしれません。

余剰資金でFXはする事

FXにおいて重要な事はメンタル的な話になってきますが、余剰資金でトレードすべきです。

なぜかというと、いざお金がかかってくるとただでさえプレッシャーがかかるのに、それがプライベートで自分の生活そのものをかけてしまうと正常な判断が下せなくなる可能性が出てきます。

あくまで自分の余裕を作る事も重要な事なのです。

失っても最悪痛くない位の金額が健全なトレードの秘訣ですね。

スプレッドとは?

スプレッドとはFXの手数料になります。

これは一取引で数銭~0.数銭前後取られる場合があります。

外貨貯金と違ってとても取引料が低いのがポイントです。

しかし多くの取引を行うFXのスプレッドはあなどれません。

FX会社のスプレッドは各社それぞれ違うのでよく見て判断しましょう。

狭ければ狭いほど有利に働くでしょう。

スプレッドは通貨ペアによっても変わってきます。

マイナー通貨ほどスプレッドが広くなっている事にも注意が必要です。

ドル円などはメジャーで比較的狭い傾向にあります。

3つの注文方法

FXでは3つの注文方法があります。

それが「成行注文」「指値注文」「逆指値注文」です。

それぞれシンプルに解説すると、成行注文は注文をした瞬間に取引が決済、または注文される事を言います。

いますぐ決済・または注文したい場合に役立ちます。

指値注文は売買する価格を指定する事です。

安くなったら買う・とか、高くなったら売る・です。

逆指値注文はその反対で、今以上に高い金額で買い、今以上に安い金額で売る事を指定することです。

指値注文は現在高値でもここまで下がったら買いたい・逆指値注文は価格が上がり始めたら注文したい。

そんな場合に有効です。

FXを始めよう

さて、基本はかなりわかってきたのではないでしょうか?

より実践的に少しずつなっていきます。

準備はできていますか?

それでは始めていきましょう。

IFD(イフダン)

FX取引には自分の指定した所で購入、または売却する事のできる自動売買があります。

IFD(イフダン)とは自分の指定した場所で購入の予約ができます。

例えば100円の相場の時に101円で購入と設定すると、101円に相場が上がった場合に自動的に買いが入ります。

他にも101円での予約に足して102円の売買の2つ目の予約もできます。

ようするに101円になった場合のみ買いが入り、さらに102円に上がった場合のみ売りが入るのです。

逆もしかりで100円の相場の時に99円で売りを仕掛けると99円に下がった所で自動的に売りが入ります。

さらに2つ目の売りで例えば98円の売りに出すとすると99円で売った続きで98円の売りが可能になるのです。

このように2つの取引を上手につかいこなすのがIFDなのです。

パソコンの前にずっと座っていられない場合などにとても有効です。

ぜひ活用しましょう。

OCO(オーシーオー)

IFDとまた違った方法で自動取引を行うのにOCO(オーシーオー)というのがあります。

これは、買いと売りの両方を自分の定めた値で設定する事を言います。

例えば現在100円の相場だとすると103円で買いを入れたとします。

そこで同時に売りを仕掛けるのがOCOです。

売りの値段は102円としましょうか。

ここでポイントはどちらかの値が決済されると反対の値は打ち消されるのです。

例えば103円で買いが発生すると102円の売りの取引は自動消滅するのです。

逆に102円の売りが決済されると買いが消滅します。

使いどころがこれもある取引方法なのでぜひ利用しましょう。

IFO(イフダンオーシーオー)

IFO(イフダンオーシーオー)とはIFDとOCOを組み合わせたような取引方法です。

まず最初にIFDを仕掛けます。

その後にOCOが発生するという仕組みです。

もっと詳しく言うのであれば、例えば100円の相場で98円にまで下がった所でトレードした場合96円で取引の予約をしておきます。

同時に102円の相場にも取引しておき、どちらかが決済した時点で反対の値が消滅するというOCOが発動するのです。

状況が常に把握していられない忙しい方などには有効な自動取引でしょう。

ファンダメンタルズ分析

ファンダメンタルズ分析とは何でしょうか?

ファンダメンタルズ分析とは国の経済などの大きな目線での景気動向や為替相場の状況などをベースに考えられます。

ズバリ長期投資に主に使われます。

景気が良い国の通貨が高くなる場合がおおいにあります。

ここでポイントはファンダメンタルズの要素は多数存在するのです。

どれか一つを覚えればいいというものではなく、様々な経済要素を考える必要があるのです。

地政学的リスク

戦争や地震などの地政学等に関する事もFXに大きく関わってきます。

地震等の自然災害はその国の経済の景気に直結します。

要するに景気が悪くなると通貨も下落するという事です。

戦争も国の景気に大きく関わってきます。

戦争に巻き込まれるなどすれば通貨が不安定になるでしょう。

資源的リスク

資源国であるオーストラリアやカナダ等の国は原油などが下がると景気が悪くなり通貨も下落するでしょう。

他にも金なども景気が悪くなると買われる傾向にあります。

リスクを分散するのにもってこいの金です。

その結果、通貨が売られるという事になるのです。

経済指標

経済指標はファンダメンタルズでとても重要で、各国の中央銀行が政策金利を発表したり、通貨の市場に出回る量の調整もされています。

経済指標はGDP、雇用、金利、物価、消費、産業といったものなど様々な要因によって決まります。

特にアメリカの雇用統計やFOMCといった経済指標は特に注目されています。

このようなアメリカの雇用統計などの直後は為替が乱高下して上か下のどちらかに激しく動きます。

これを狙うと短期間で大きなお金を稼ぐチャンスにもなります。

しかし、初心者はとてもリスキーなので最初は相場を見守りながら動きを観察すると良いでしょう。

さらに各国の要人発言もトレードに大きく関わってきます。

各国のトップや中央銀行総帥などの金融政策による発言も要注意です。

テクニカル分析

テクニカル分析とは何でしょうか?

テクニカル分析で使われるツールはチャートと言うグラフです。

例えるならファンダメンタルズがマクロだとすれば、テクニカルはミクロと言えるかもしれません。

具体的には、テクニカルは過去のトレードのパターンをさかのぼり、分析して相場を予測するものです。

主にチャートを使って、未来の為替の上下を当てる為に様々なテクニックを用いて相場を予測します。

最初の内はとても深く一筋縄ではいきませんが、最初はみんな初心者です。

一つ一つ学んでいきましょう。

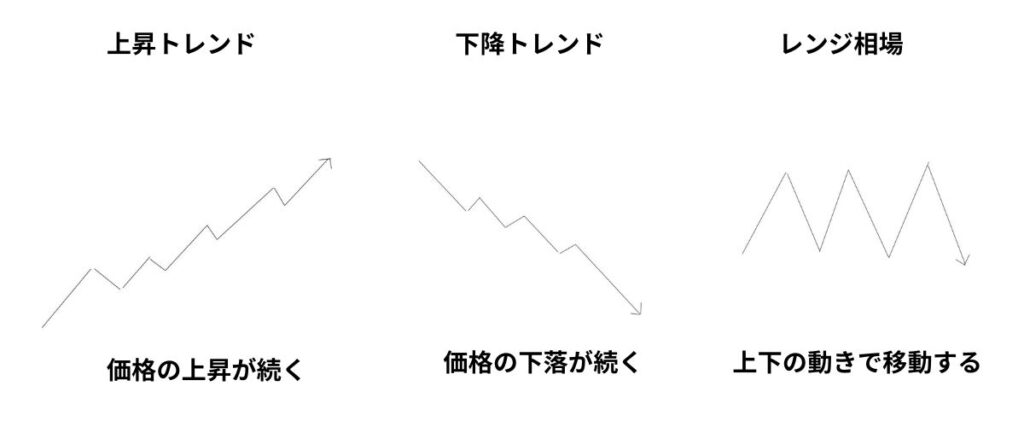

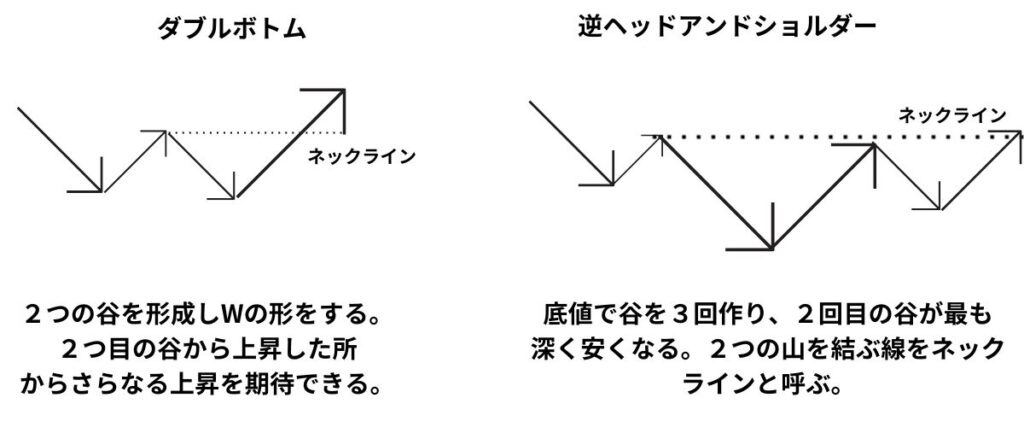

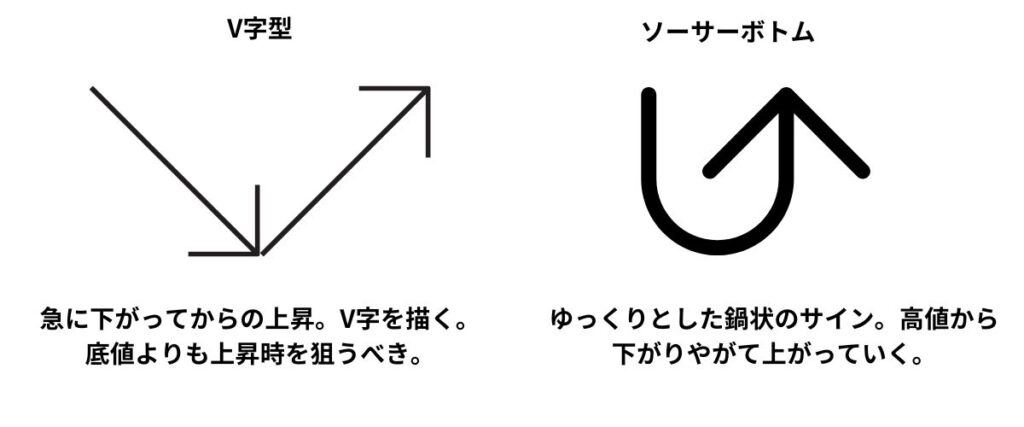

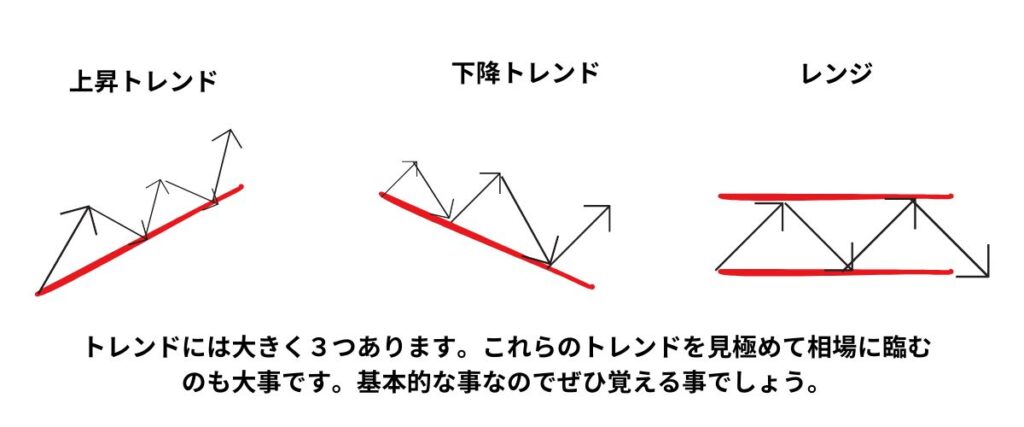

3つのトレンドについて

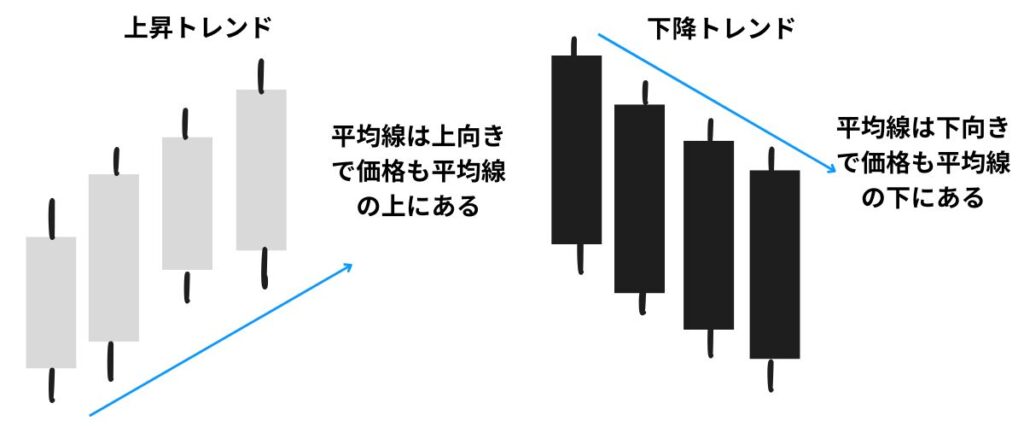

相場にはトレンドと呼ばれる3つの状態があります。

一つは上昇を続けるチャートであり、二つ目は下落を続ける下降トレンドで、三つ目は上下に激しく動くレンジ相場というものです。

トレンドと同じ方向性にトレードをするのを順張りと言います。

トレンドに乗り、高値のついた所で売る場合に用いられます。

逆に安くなった所で買いその後の値上がりで売買するのが逆張りと言われます。

しかしそのまま安くなって失敗と言う場合もあります。

トレンドがない状態がレンジ相場でチャートの上下を繰り返します。

細かい売り買いを繰り返すのがポイントです。

時間足について

チャートでは日足、4時間足、1時間足、5分足など様々なチャートを見る事ができます。

見るコツとしては大きい流れから5分足などの小さなチャートを順にみていく事でしょう。

スキャルピング取引などの1分足を見るようなトレードから1日位で手じまいしてしまうデイトレード、数日から数週間にわたってトレードするスイングトレードなどがあります。

自分のトレードスタイルをまずは見つけましょう。

FXは平日24時間トレードできる

FXの特徴としては平日24時間、世界中のどこかの市場が開いているという事です。

しかしながら24時間といえど時間帯によって稼ぎづらい時間帯、稼ぎやすい時間帯が存在します。

言い方を変えるのならば時間によって取引量が変わるという事です。

どんなにトレードしたくても値動きが鈍いと取引は難しくなります。

おススメは夕方から深夜に市場が開いているロンドン市場やニューヨーク市場が取引量が最も多く値動きが激しいです。

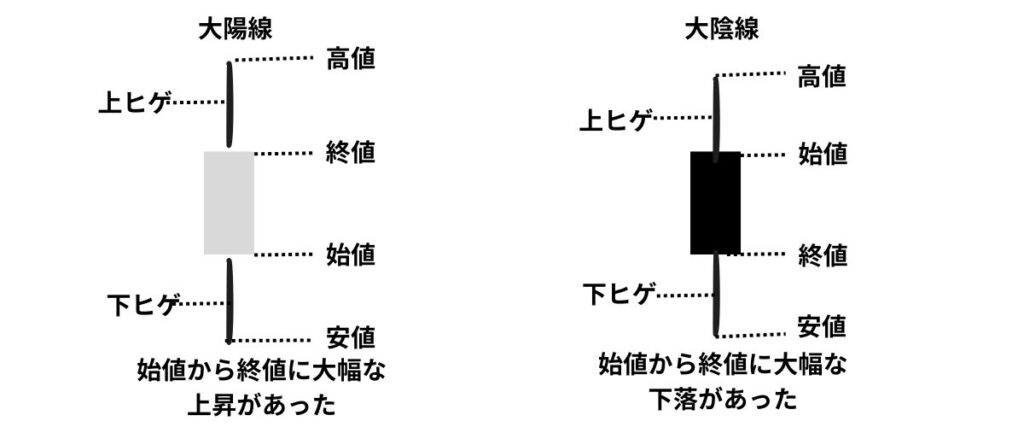

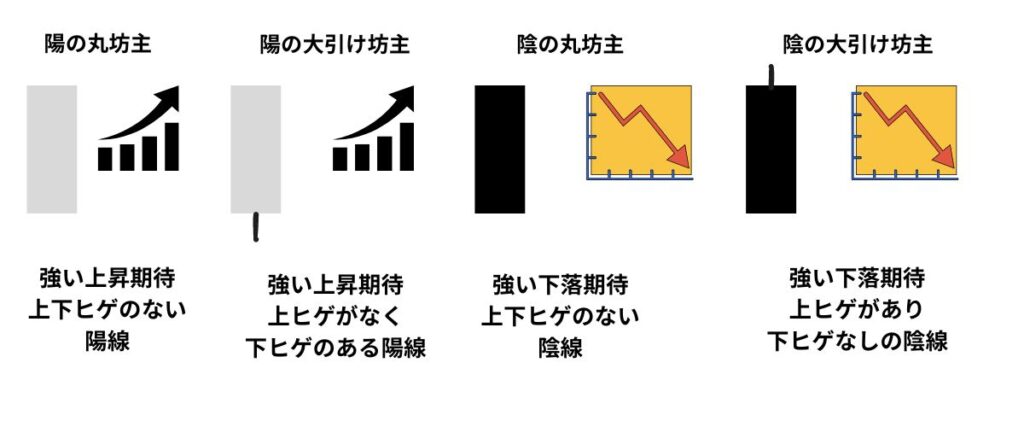

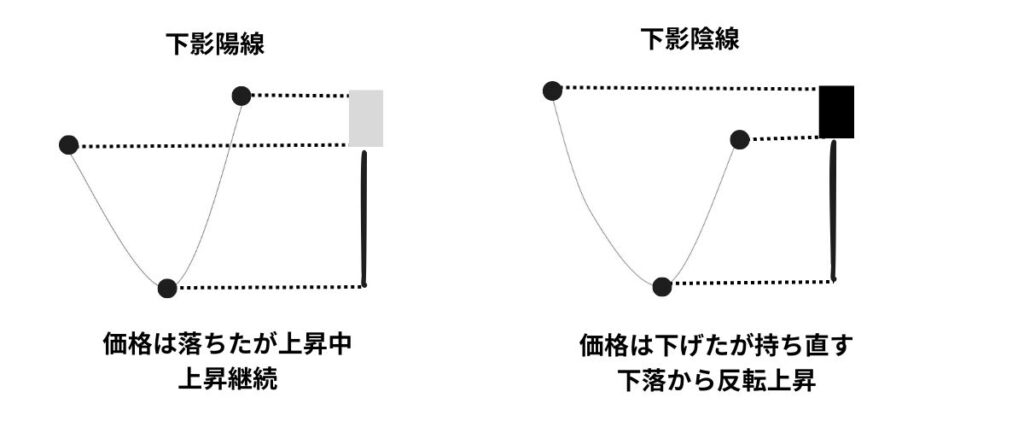

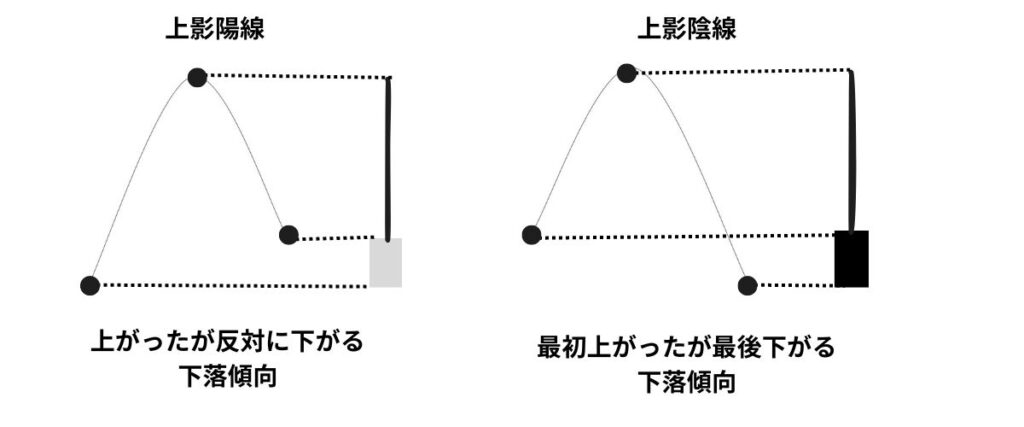

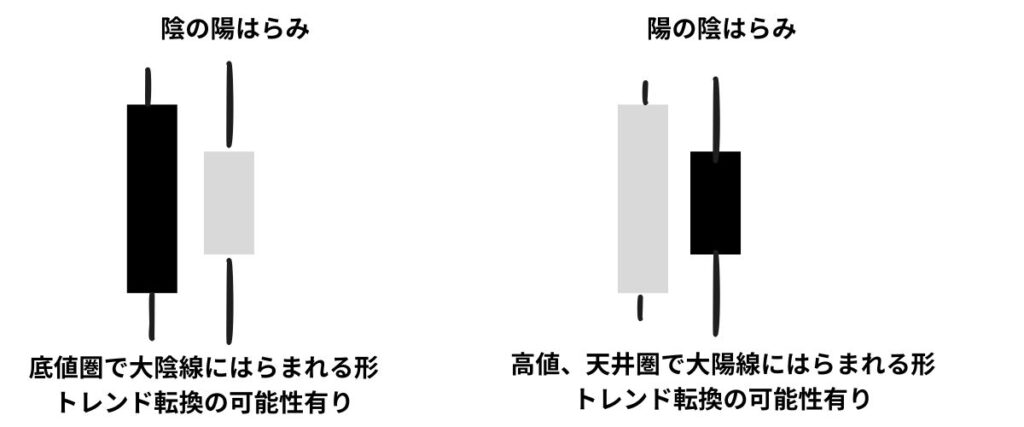

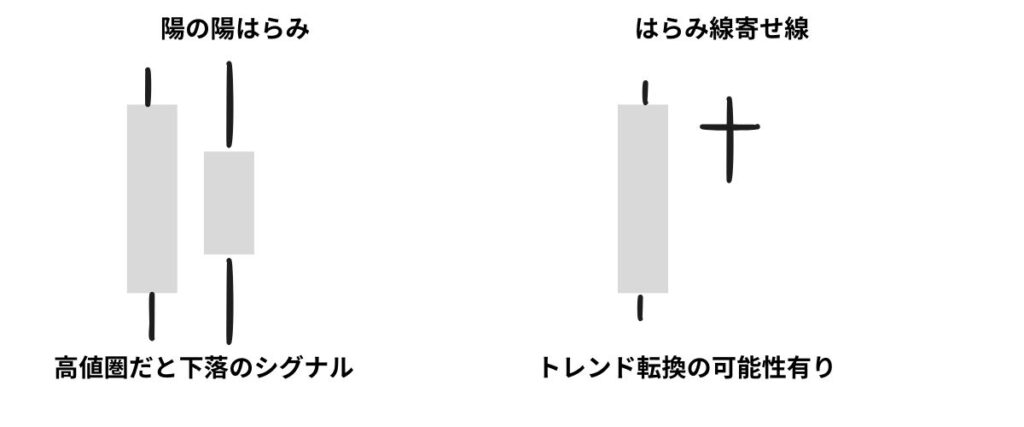

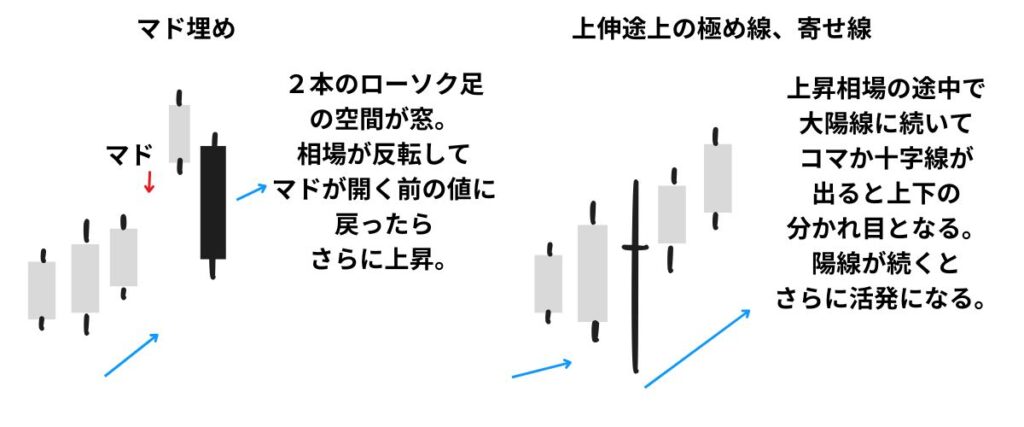

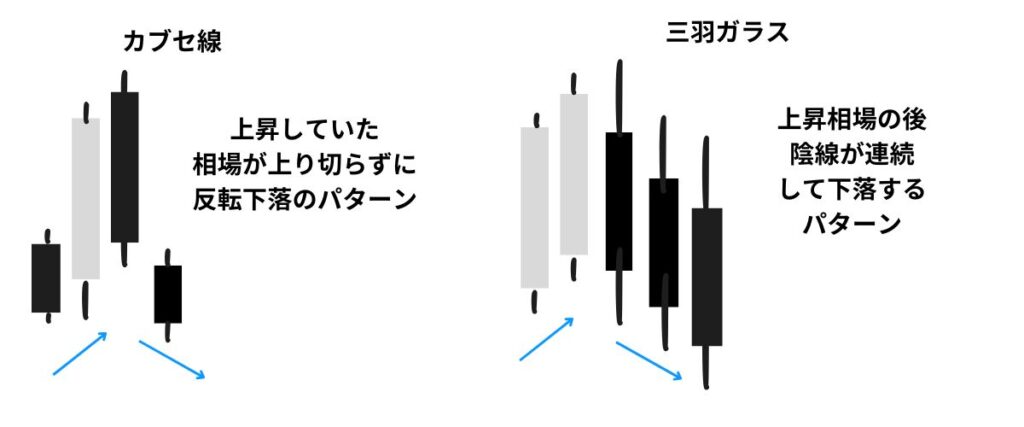

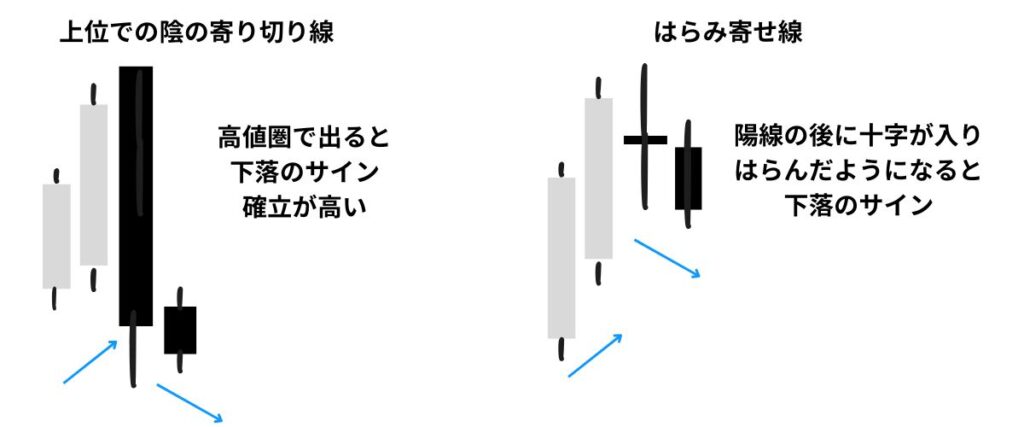

ローソク足

ローソク足とは、過去にさかのぼると日本の江戸時代から使われる伝統的なものです。

とてもわかりやすく現在でも重宝されています。

ここでは代表的なローソク足を解説していきます。

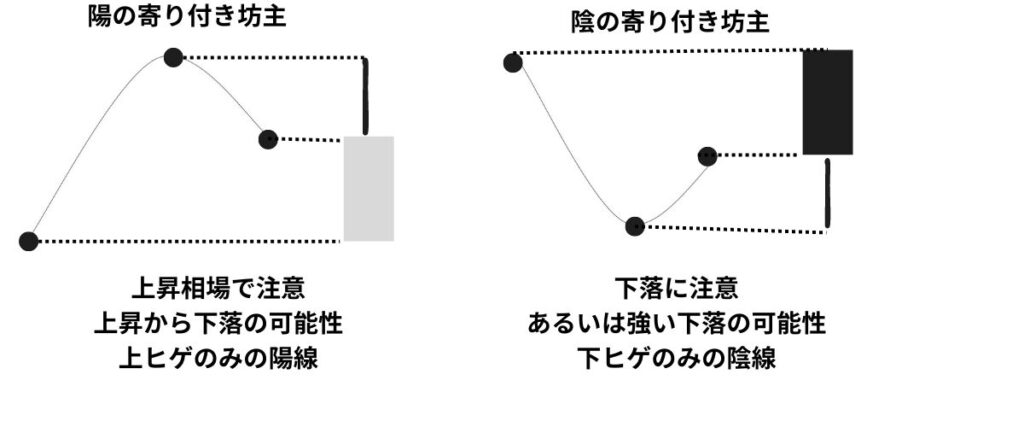

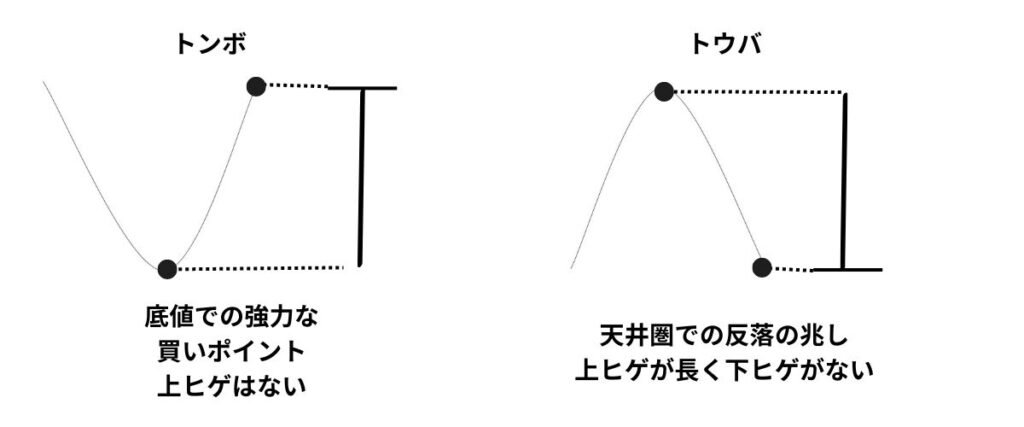

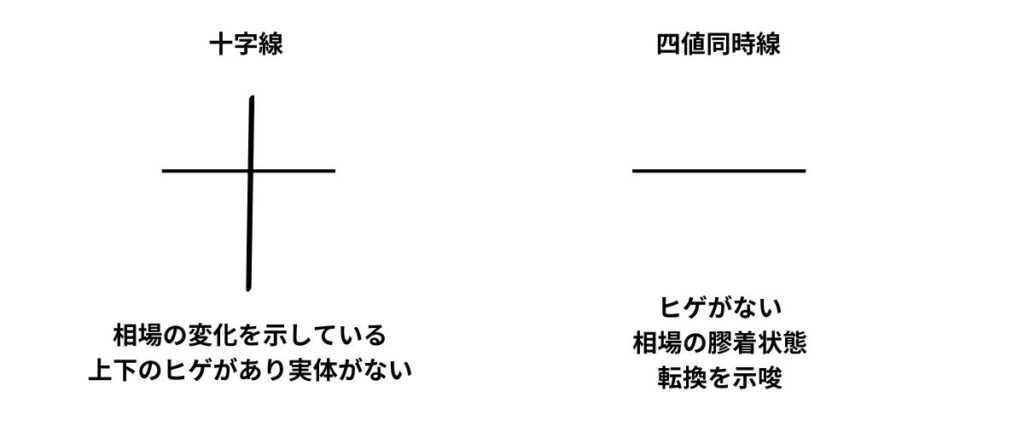

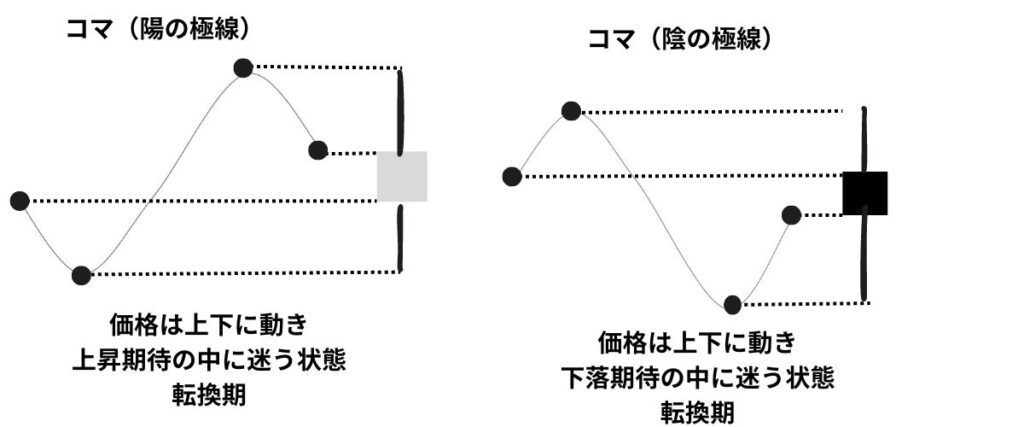

代表的なローソク足

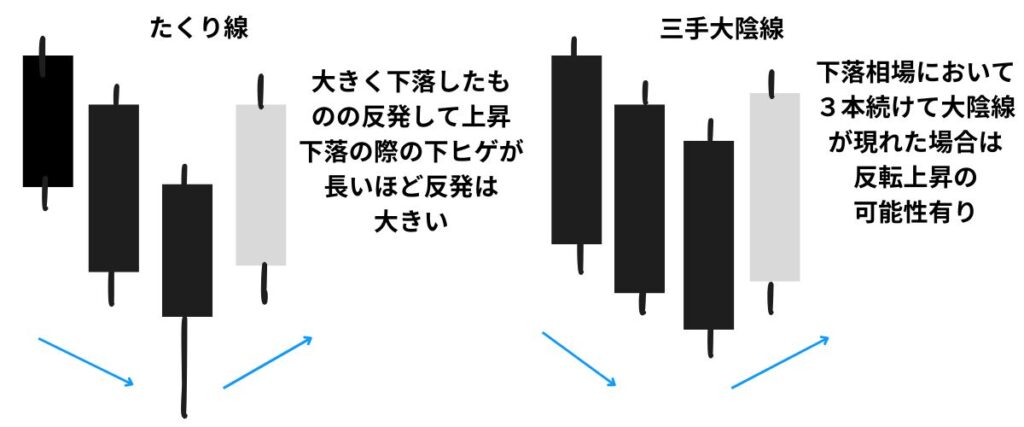

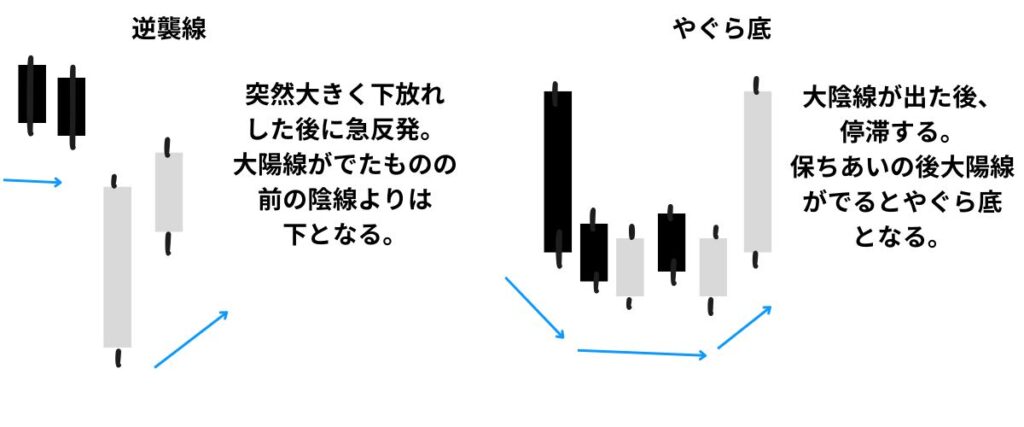

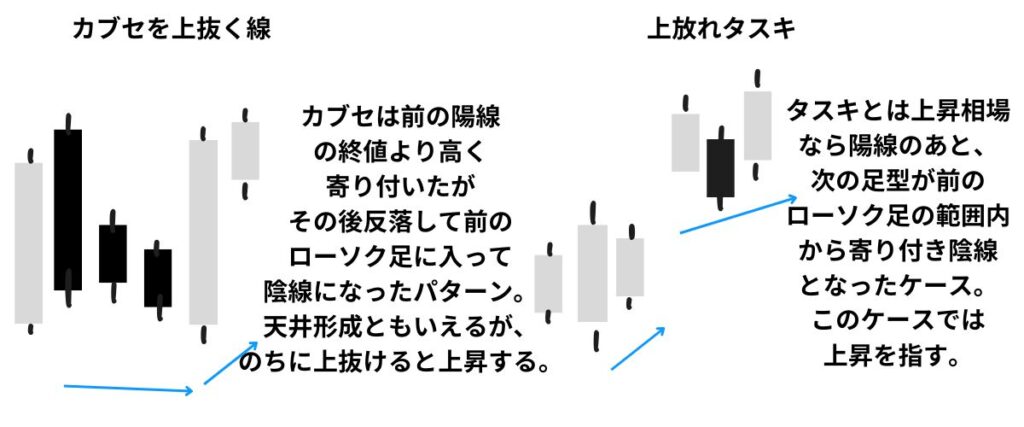

ローソク足の組み合わせ

上昇のシグナル

上昇のパターン

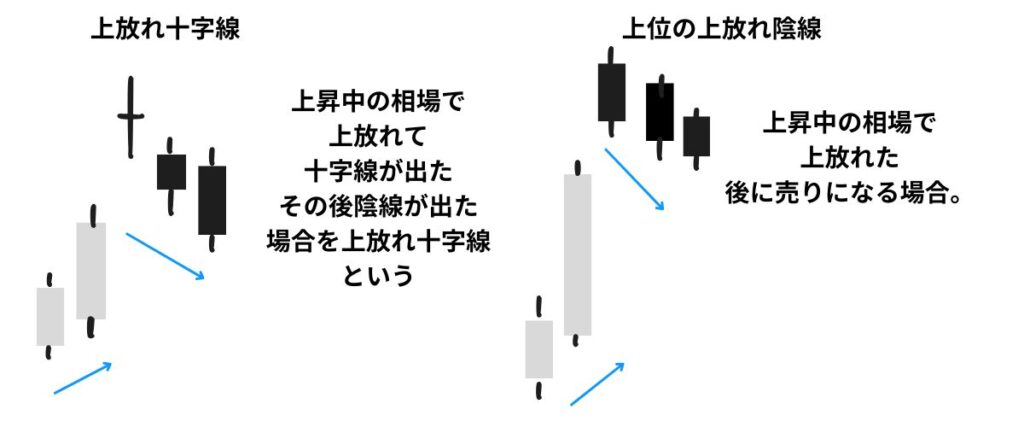

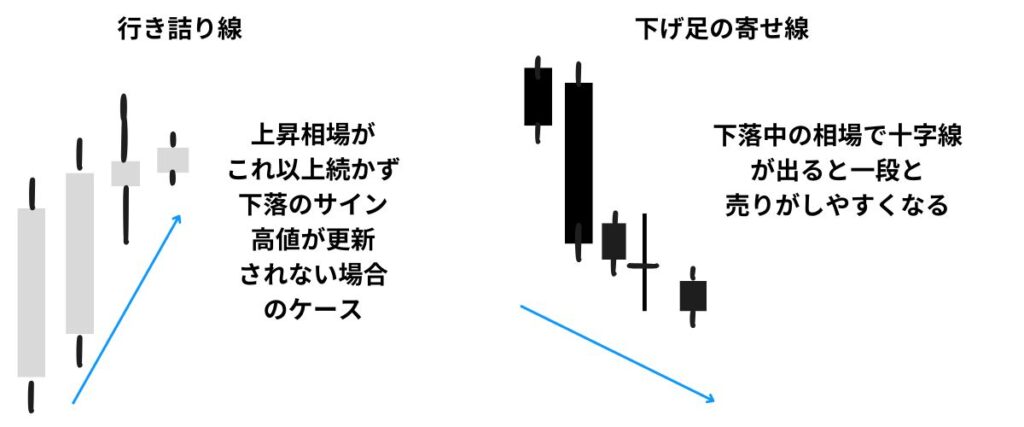

下落のシグナル

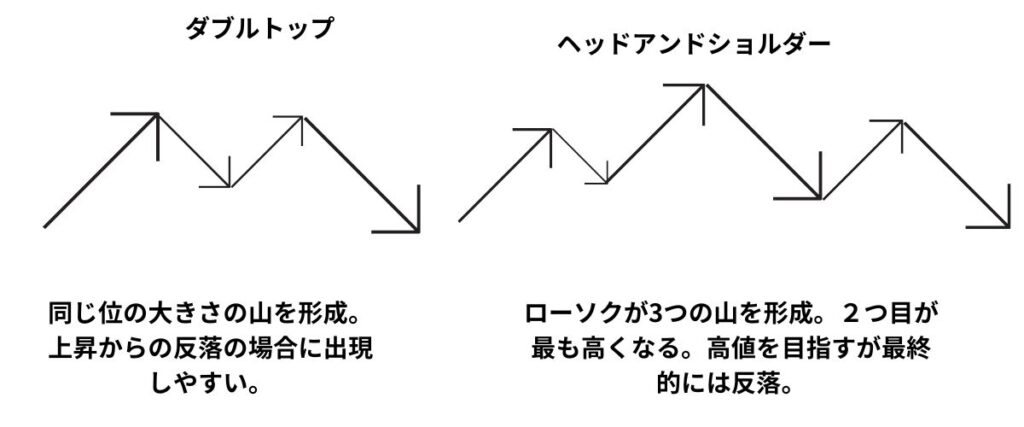

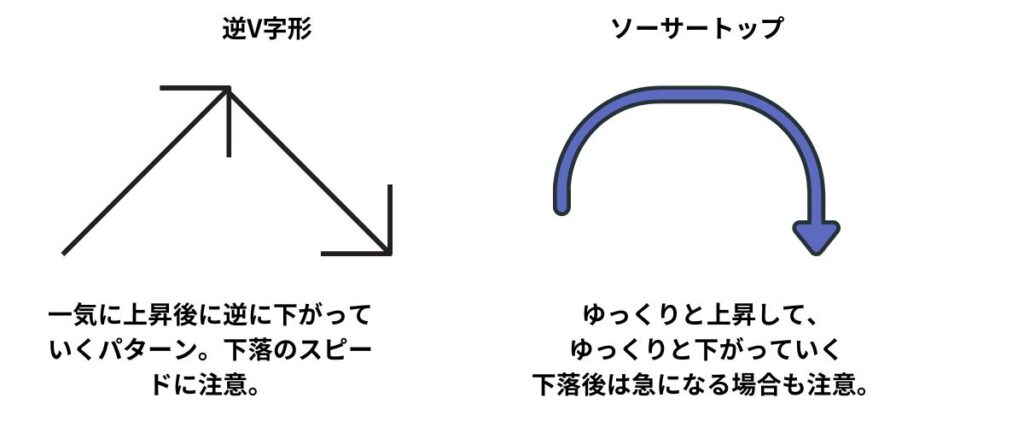

下落のパターン

チャートを読む

チャートにも様々な法則やテクニックが存在します。

覚える事はそれなりにあるでしょうが、勝つ為には必須なので覚えておきましょう。

トレンド

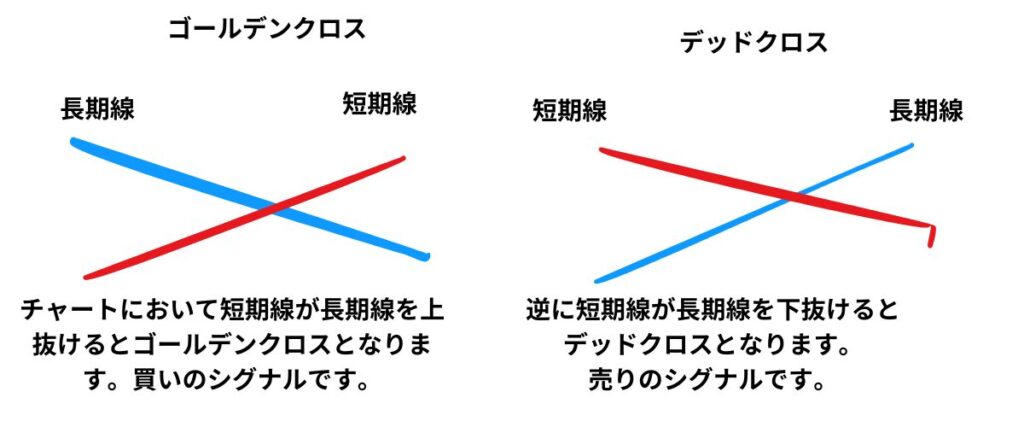

ゴールデンクロス・デッドクロス

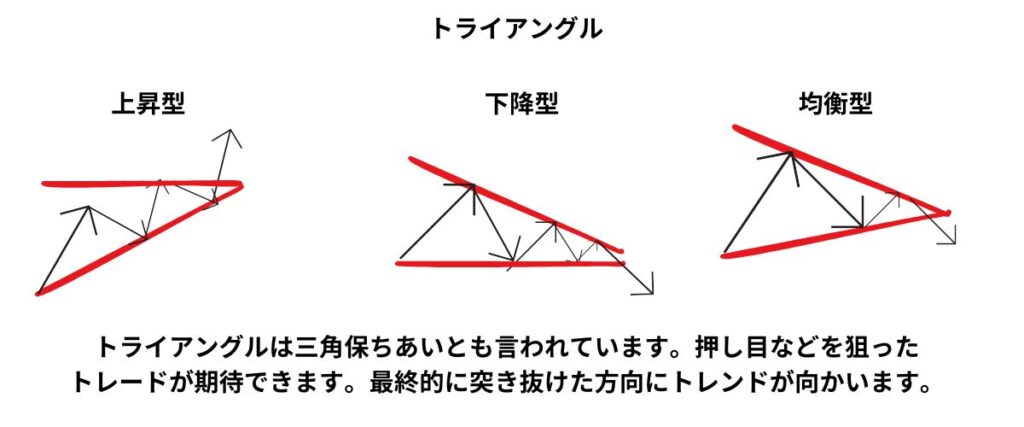

トライアングル

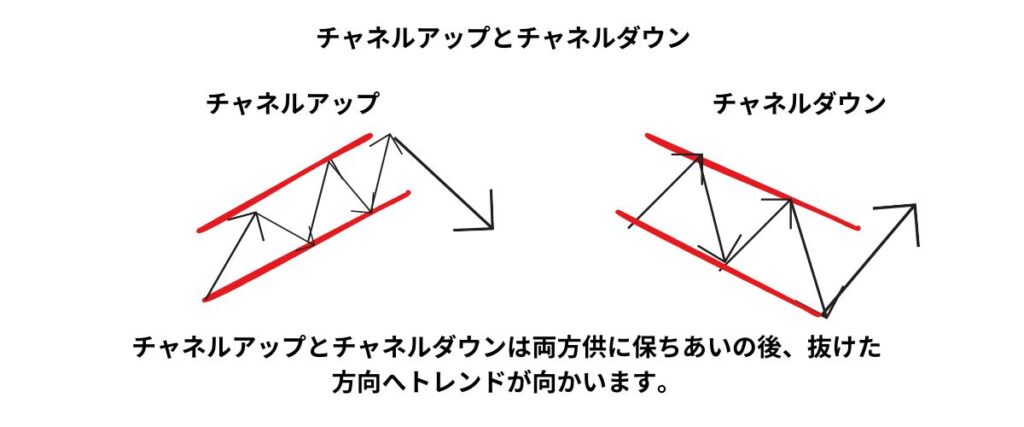

チャネルアップとチャネルダウン

テクニカル指標

テクニカル指標は大きく分けてトレンド系とオシレーター系があります。

トレンド系指標

トレンド系はその名の通り、トレンドの方向性を示しています。

移動平均線や一目均衡表やボリンジャーバンドなどがあります。

移動平均線

ローソク足だけではわかりづらい時などは、移動平均線を使うと良いでしょう。

例えば10日平均線なら過去10日間の取引の平均の値をその日ごと表し一本のラインにする事ができます。

取引期間はデイトレードならデイトレードのスキャルピングをスキャルピングならスキャルピングの1分足や5分足など線を出す必要があります。

また、数字が大きくなればなるほど、流れは緩やかになっていきます。

短期的な場合は5日~20日、中期的には50日~75日、長期的には100日~200日程の足で良いと思われます。

またローソク足が移動平均線より上の場合は平均値より上回るほど買われているので上昇トレンドと言えます。

ローソク足が移動平均線より下の場合は下降トレンドでしょう。

ローソク足が平均値のあたりを上下している場合はレンジ相場でしょう。

つまり移動平均線を使う事によりおおまかなトレンドがわかりローソク足がその行方を分析してくれるでしょう。

移動平均線は相場での基本中の基本なので初心者はまずはこれを押さえておきましょう。

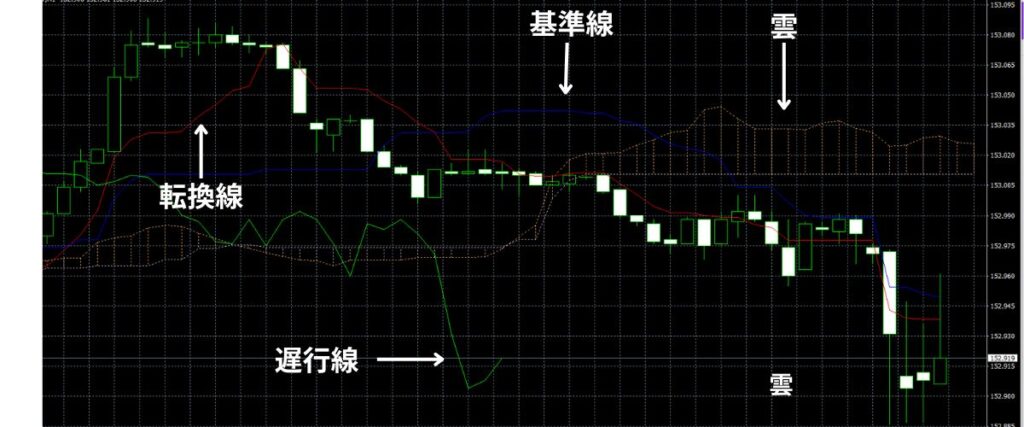

一目均衡表

一目均衡表は雲を抵抗として、基準線と転換線はトレンドとして機能します。

遅行線はトレンドを察知するのに役立ちます。

遅行線はローソク足をかこにずらしたものです。

基準線と転換線の上にある場合を上昇トレンドとしてみます。

遅行線がローソクを上回る、転換線が基準線を上回る、ローソク足が雲を上回る、このような状況が生まれれば上昇トレンドが発生するという状況になると考えられます。

これを三役好転と呼びます。

条件が厳しいため、他のテクニカル指標よりも信頼度が高いとされているでしょう。

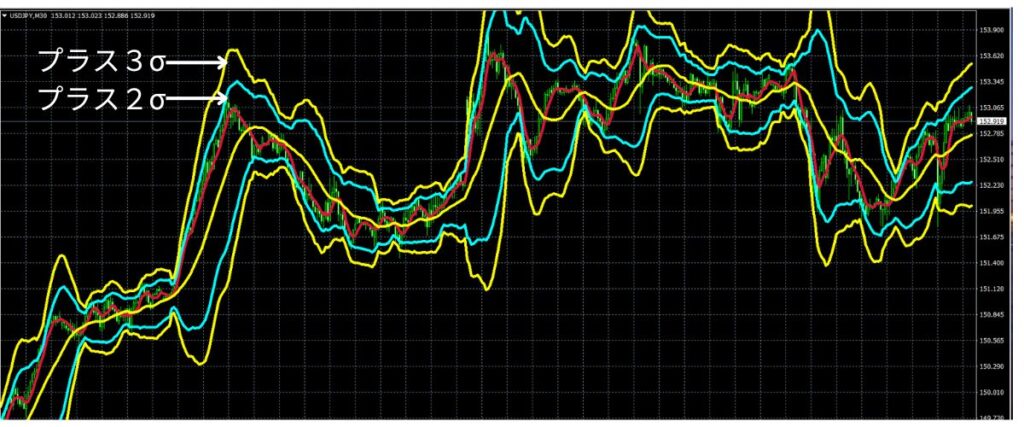

ボリンジャーバンド

ボリンジャーバンドは移動平均線をミックスしてできたテクニカル指標です。

バンドはσ(シグマ)と呼ばれ1σ~3σ、-1σ~-2σまであります。

バンドは確率的に収まる事を示し、1σに収まる確率は68・26%、2σに収まる確率は95・44%、3σに収まる確率は99・73%となります。

要するに3σを超える確率は0・27%しかないという事です。

ボリンジャーバンドはこの仕組みを理解して取引する事がポイントとなってきます。

ただ、根本的にこの3σの確率を信じて、トレードをすると失敗してしまう事も注意しましょう。

注目はレンジ相場で2σにいったら逆張りにエントリーするといった方法です。

これは理にかなっていて一度試してみるのもよいでしょう。

ただ、レンジ相場はいずれトレンドに移動するので必ず損切は必須です。

オシレーター系指標

オシレーター系は上下に乱高下して、相場の中で売られすぎか、買われすぎかを見るのに役立ちます。

オシレーター系にはRSIやストキャスティクスやMACDなどがあります。

オシレーター系指標をまとめると、相場の強弱や勢いをはかるのに役立ちます。

RSIは線が一つしかないのでシンプルです。

ストキャスティクスは現在の相場の勢いを示しています。

2本のラインから読み取れ、RSIより幅広い分析が可能になっております。

MACDは相場の過熱感を体験できます。

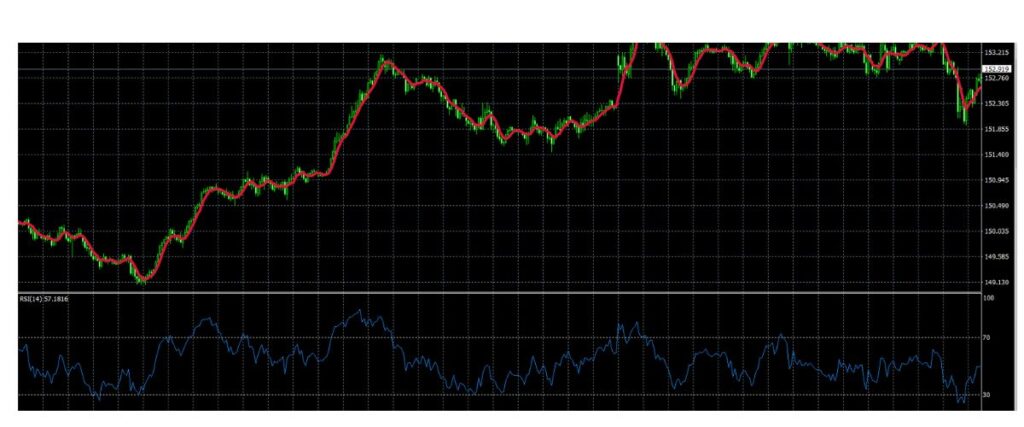

RSI

RSIは売られすぎ、買われすぎを表す指標です。

ラインは一本しかなくシンプルにみる事ができます。

RSIの数値は70%で買われすぎ、30%以下で売られすぎととてもわかりやすくなっております。

RSIは基本的にレンジ相場で役に立ちます。

70%に到達したら売りを入れ、30%を下回ったら買いを入れるいたってシンプルです。

ストキャスティクス

ストキャスティクスは%K%Dという2本のラインから表示されます。

基本は2本のラインが80%超えたら売りで20%より下がったら買いです。

レンジ相場で主に力を発揮するでしょう。

MACD

MACDはオシレーター系の指標として使われていますが移動平均線を元に作られている為、トレンド系の性質を併せ持つものです。

要するに、0よりも上に数値がある場合は上昇トレンド下にある場合を下降トレンドと捉えて良いでしょう。

また、ダイバージェンスと言う現象があり、簡単に説明するとトレンドと逆行してオシレーターなどが反応する事です。

こういった場合はトレンドの変換を意味しているケースが多いので注意しましょう。

FXで勝つための勝率を上げる方法

FX取引で勝つには

損切りを徹底する。

まずはトレードをする中で自分のルールを作り、その中で損切りルールを徹底することが望ましいでしょう。

最初はとてもタイミングが難しいのですが、ファンダメンタルが思惑から外れた時や、運用資金の自分で決めた%の含み損が出た段階での損切りがよいでしょう。

損切りすることが悪であると考えることは精神的によくないため、大きな損失を出す前の早い段階で損切りをして次のトレードに備えることも重要です。

分析力を上げる。

分析力を上げることで、利益チャンスと思われる局面を見つけることができます。

為替市場では実需筋と呼ばれる市場参加者が存在するため、通貨ペアごとの値動きに特徴が出る局面があります。

分析力を高めるために知識を高めることはもちろんのこと、過去のチャートを参考に繰り返し分析し、値動きの傾向をつかむ習慣を身に付けましょう。

またテクニカル分析だけではなく、経済指標や要人発言などをチェックしてファンダメンタルが予測から外れていないか定期的に分析したい所です。

むやみに大きなポジションを建てない。

資金管理はFX取引の中で重要な事です。

もちろんこの資金管理にはポジション量を把握するするという意味も含まれております。

自動売買ツールを使ってみる。

自動売買ツールは機械がトレードしてくれるので感情をなくしてルール通りにトレードできることが強みです。

勝っているトレーダーでも当然ミスすることがあるため、サポートアイテムとしても良いでしょう。

自動売買には大きく2つ方法があり、一つはストラテジーをPC上の専用ソフトで稼働させて売買するタイプ、もう一つがFX会社の提供するストラテジーを選んで売買するタイプです。

両建てとは

両建てとは同じ通貨ペアの「買いポジション」と「売りポジション」を同時に保有することです。

たとえば、ドル円の買いポジション(米ドルを買って円を売る)と売りポジション(円を買って米ドルを売る)を持つことで、一時的な損失の拡大を防ぐことができます。

同一通貨ペアで売り・買い同じ数量のポジションを保有していれば、理論上は決済している状態と同じで、数量に差がある場合にはその数量分のポジションを保有していることになります。

両建てには様々な使い方があります。

一つは年末に含み益のあるポジションを保有している時、そのポジションを決済してしまうと年間の収支がプラスとなって税金が発生することがあります。

この利益を翌年に持ち越したいけど為替リスクを避けたいと考えた場合に、両建てという形で反対のポジションを同時に保有することで、含み益という形で翌年に持越しが可能になります。

もう一つは長期と短期のトレード戦略を同じ口座で取引する場合です。

長期的には米ドル円が上昇すると予測して買いポジションを保有しながら、短期的には米ドルが下落すると考え、一時的にそれぞれのポジションが口座内で両建てになるということがあります。

ただ、両建て取引は難しい取引であるため、そのデメリットをしっかりと理解した上でトレードに取り入れるか判断することが重要です。

資産運用としてのFXとは

全資産をFXに投じて大きく増やそうと考えるのは、とても無神経でしょう。

一方で、資産運用は老後まで見据えた重要なものだからという理由で、ハイリターンを期待できる手段を全て排除してしまうのは、増やすことを最初から諦めているようなものかもしれません。

肝心なのは、自分が所有している資産全体におけるリターンとリスクのバランスが取れていることです。

過度にリスクを抑えればリターンは預金金利と変わらなくなってしまいますが、逆にリスクを取りすぎてしまうと、むしろ資産を減らしてしまう恐れが出てきます。

ほとんど増えなくても安全で確実な預金などに一定額の資金をプールしつつ、もう少し収益性の見込めると同時にリスクもさほど高くないタイプの投資などにも資金を分け、さらに一部ではハイリターンを見込めば、トータルでは安定性と収益性のバランスを図ることができるでしょう。

つまり、ハイリターンの投資対象は、資産全体の収益性をアップさせるうえで、重要な役割を果たすということです。

本来は、誰もが外貨で運用したほうがいいってホント?

資産全体の収益性を高めるハイリターン運用の手段として、FXも有力な選択肢となってきます。

しかも、これから先の社会の変化を見据えれば、資産の一部を外貨で運用することは非常に重要と言えるでしょう。

少子高齢化に伴って日本の人口は減少し続け、経済規模が縮小していく可能性が考えられます。経済力が衰えていくと、中長期的なスパンでその国が発行する通貨の価値も低下していくことが見込まれるのです。

もしも、保有している資産のすべてが日本円のものであれば、日本円の価値が下がった場合に実質的な資産が目減りしてしまうことを意味します。そういった事態に備える意味で、資産の一部を外貨で保有しておこうと考える人もいます。

資産運用においては、安全性と収益性のバランスを図ることが大切です。

たとえば、預金に預けておけば金融機関に万一のことがあっても、1名義当たり1,000万円の元本とその利息の支払いが約束されています。

しかし、資産のすべてを預金に預けておくと、見込まれるのはわずかな利息であるため、増やすことは難しくなってきます。

しかし、資産の一部をFXに投じれば、その部分についてはリスクが関わってくる反面、ハイリターンを追求できます。

つまり、預金のような金融商品で安全性を確保しつつ、資金の一部ではFXなどで収益性の向上を図れば、全体では過度にリスクを取ることなく、資産を増やすことが期待できるわけです。

このように、自分なりに守りと攻めのバランスを考えながら取り組むのが資産運用の基本だと言えるでしょう。

FXと株の違いとは

投資を検討する際、まず一般的にあがってくるのがFXと株でしょう。

ともに商品の種類や取引手法を始めとする本やデータも世に多く出回っています。

では、FXと株それぞれにどのような特色があって、自分の行いたい投資にはどちらが適切なのかをまずは比較検討する必要があります。

FXは世界各国の中央銀行が発行している通貨が対象となります。

円や米ドル、ユーロや人民元など世界中の通貨が投資対象となります。

一般的にFXではドル/円など通貨ペアと呼ばれる異なる2つの通貨の組み合わせ単位で投資を行います。

また、投資可能な通貨や通貨ペアの数はFX会社によって異なるため事前に調査が必要です。

株式投資は証券取引所に上場している企業の株式が対象となります。

証券取引所には数万単位の会社が上場しており、その中から投資に適した企業の銘柄を探し出し、そこに投資を行います。

近年では、米国や欧州といった海外の証券取引所に上場している企業にも証券会社によっては投資を行うことができるようになったため、その選択肢は多数にのぼっています。

日本で人気の投資信託は複数の企業をパッケージにしたものが主流です。

取引可能時間は、それぞれの商品を取引できる時間を表します。

FXは平日24時間取引、注文が可能です。日本の祝日でも取引を行うことができるため、投資家の生活スタンスに左右されない投資が可能です。

株式投資は、平日9:00から11:30までと12:30から15:00までが取引可能な時間です。

日本の祝日には取引を行うことができません。

FXに比べて時間的な制約が大きいことは事実ですが、その分集中する時間が限定され、専業投資家の方は値動きを常に追えるという利点があります。

株式先物など別の金融商品を織り交ぜることで取引できる時間は延びますが、24時間取引可能なFXに比べると、株式投資は取引できる時間はとても限られています。

投資を行うに当たってそこから得る収益の種類にはキャピタルゲイン(資産売却益)とインカムゲイン(資産保有益)の2種類があります。ちなみにFXにもインカムゲインは存在します。

FXはスワップポイントと呼ばれるインカムゲインが、口座にポジションを保有している間は原則毎日発生します。

スワップポイントは通貨ペアを構成する2通貨の国の政策金利の差から得られる仕組みとなっています。高金利通貨とよばれるメキシコやトルコ、南アフリカなどの国は政策金利も高いです。

一方で日本やヨーロッパなどの国は低金利政策を採っているため、高金利通貨と日本円の組み合わせでは非常に大きなスワップポイントが発生します。

株式投資は配当金と呼ばれるインカムゲインを、企業にもよりますが年に1~2回もらうことができます。

配当金は株式を保有している株主に対して企業が事業利益の一部を分配する仕組みになっています。

一部の企業は高配当銘柄として株主の人気を集めていますが、企業収益が赤字に落ち込んだ場合には配当金なしとなるケースがほとんどです。

配当金は当然企業によって異なりますが、東証一部企業の配当金利率は株価に対して2.6%前後となっています。

こちらはスワップポイントと異なり、年に1~2回ではありますが、まとまった金額が入ってくるのが魅力でしょう。

FXとは(Foreign Exchange)の略で、「外国為替証拠金取引」の事です。

難しく思われるかもしれませんが、為替と呼ばれる各国間のお金の両替の際にかかる差金の差で儲ける事をいいます。

シンプルに話すと値段が上がるか下がるかを当てるものです。

差金決済が行われる相場と呼ばれるものには様々な人間心理が関わっており、「相場は生きている」と言っても過言ではないでしょう。

誰かが儲かれば誰かが損をする。

そんな世界です。

7割~9割の人間がトレードを始めてわずかの間に負けて辞めてしまうという話は有名です。

しかし、そんな人間心理がうずまくトレードの世界で収入を増やせる知識を紹介していきたいと思います